ご訪問ありがとうございます。いえろは編集部です。

普段何気なく使用しているクレジットカードですが、実は住宅ローンを組む際の審査に影響してしまうことがあります!他にも、カード枚数、携帯料金や家賃の支払い履歴も住宅ローン審査に影響してくる可能性があることはご存知でしょうか?

実際、過去にクレジットカード支払い延滞が原因で住宅ローン審査に落ちてしまい、それまで物件を探すためにかけていた多くの時間と労力が全て無駄になってしまうという事例も・・・。

そんな悲劇を生んで欲しくないという願いを込めて、この記事ではクレジットカードなどの信用取引が、住宅ローン審査に与える場面、影響をお伝えします。

そして、最後に住宅ローン審査前に自分たちで確認すべき項目をまとめたチェックシートの例を用意しております。

この記事を読んで、自分のクレジットカード利用歴に不安を感じた方は、絶対に一度チェックを!

目次

【1】クレジットカードが原因で、住宅ローン審査に落ちてしまうことはあるの?

結論から申し上げると、あります。

そして、クレジットカードに落ちる原因は、多くの場合自分で調べることができる可能性が高いです。

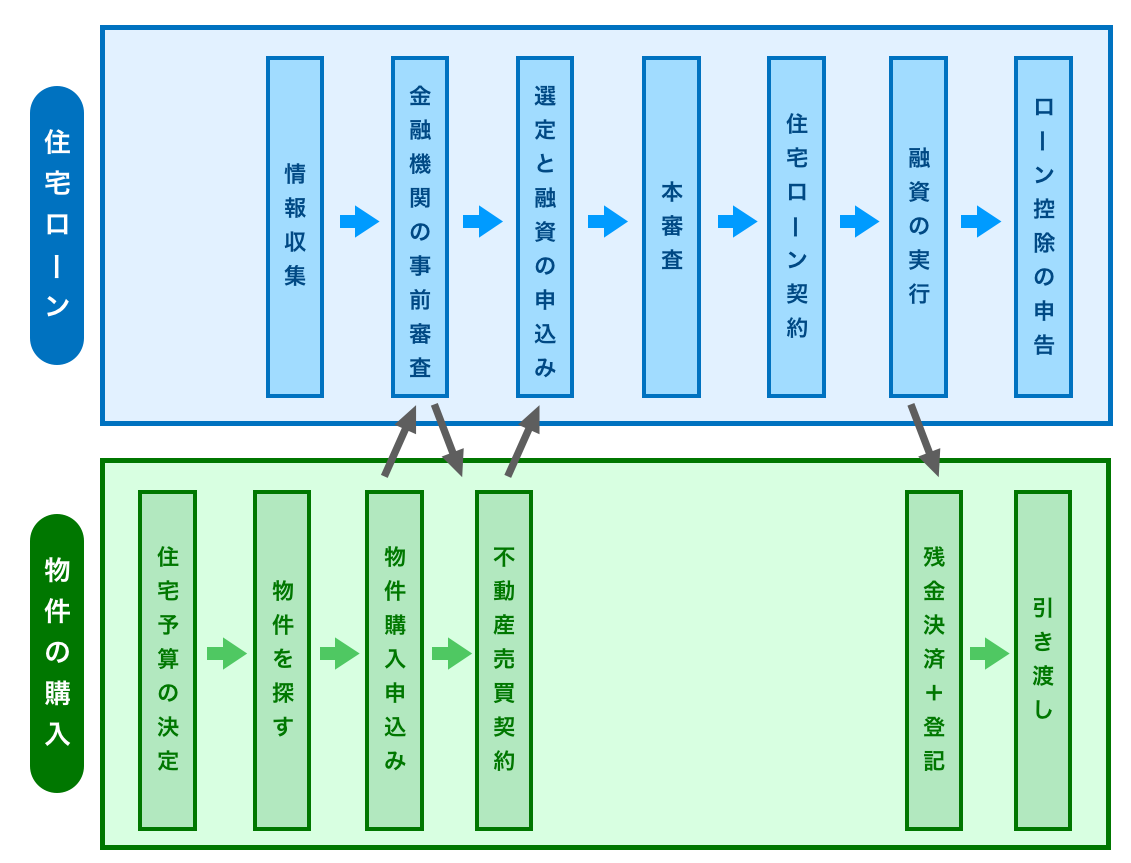

下図は、一般的にローンを組んで住宅を購入する際に経るプロセスになります。

もし、クレジットカードが原因で落ちる場合、「金融機関の事前審査」または「本審査」で落ちてしまうことになります。

人にもよりますが、「物件購入申し込み」まで、1〜2ヶ月程度かかります。

また、その間に、各種書類の準備、休日は不動産屋や内見、金融機関に出向くなど、かなりのエネルギーを消費します。

そして、いざ審査という段階で、「クレジットカードの支払い履歴が原因で、審査に落ちました。」と言われてしまうのです・・・。

労力がかかっている分、かなりショックを受けてしまいますよね。

こうならないためにも、まずはどんなポイントに気をつけなければならないのか、例を元に確認していきましょう。

1-1. ケース1:数年前に、クレジットカードの支払いを延滞してしまいました。

買い物などに便利なクレジットカードですが、延滞の履歴がある場合、注意が必要です。

引き落とし日に、口座にお金を振込わすれてしまったなどの「うっかり遅延」は問題ない場合がありますが、長期の延滞や、最近の延滞履歴がある場合はローンの審査に影響してくる可能性が高くなります。

こちらは、ローン審査基準の1つ、「信用情報」に関わってきます。

信用情報は2章にて詳しく解説しております。

信用情報は自分で調べることができる情報ですので、不安がある方は物件購入を進める前にぜひ一度ご確認ください。

1-2. ケース2:先月現金が足りず、スマホ代の支払いを延滞してしまいました。

近年、通信会社は、スマホの端末代金を「0円」と売り出し、月々の通信量支払いに入れ込むケースが増えてきました。

こういった場合に支払いを延滞してしまうと、クレジットカードは使用していないにも関わらず、個人の信用情報にキズがついてしまうことがあります。

他にも、賃貸の場合、家賃支払いに保証会社を立てている場合も同様に注意が必要です。

こちらは、クレジット支払いの中でも「個別的クレジット」という方式をとっているからです。

せっかくの住宅購入が、携帯電話の支払い延滞でダメになってしまうのはあまりにも悲しいですよね。

こちらも、2章で詳しく解説しております。

1-3. ケース3:クレジットカードとデビットカードを複数枚保有しておりますが、問題ないでしょうか?

ポイントのキャンペーンなどで、個人が複数枚のクレジットカードを発行するケースが増えてきております。

基本的にショッピングの利用で所有している分には問題ないケースがほとんどです。しかし、「キャッシング枠」があるカードを所持している場合は問題になってきます。

こちらは、ローン審査基準の1つ、「返済負担率」に関わってきます。

返済負担率は3章にて詳しく解説しております。

また、最近は口座からダイレクトにカード払いができる「デビットカード」を利用している方も増えてきているのではないでしょうか。

こちらに関しては、基本的に問題ないと判断して良いでしょう。

ただし、デビットカードの中には「一時的に銀行が料金を建て替えて、数日後に口座引き落とし」を行うものもあります。こちらの支払いに遅れた場合は、Case1同様、信用情報にキズがついてしまいますので注意が必要です。

1-4. ケース4:現在リボ払い残高があります。審査に影響しますか?

一時的に現金がない場合や、月々の支払いを固定化させるために「リボ払い」を選択するケースも増えてきています。

こちらのリボ払いも、ローン審査に影響してきます。

また、分割払いやボーナス一括払いの残高がある方も注意が必要です。

こちらも、「返済負担率」に関わってきますので、現在残高がある方は3章をご確認ください。

【2】ローン審査基準の一つ、「信用情報」はどのように調べれば良い?確認方法と、チェックポイント

-

クレジットやローンなどの信用取引に関する契約内容や返済・支払状況・利用残高などの客観的取引事実を表す情報

引用:日本信用情報機構「信用情報とは」

クレジットカードを利用していれば一度は耳にしたことがある「信用情報」ですが、これは住宅ローンの審査にも大きく影響します。

住宅ローン審査で特に重要視されるのは、「延滞歴があるか?」ということです。

金融機関は、ローン審査時に「信用情報機関」という信用情報を管理する機関に問い合わせを行い、過去の支払いに問題がないかをチェックします。

過去に返済遅延がない方はこの点は問題になりませんが、逆に返済が滞ってしまった記憶がある方は、ローン審査時は要注意です。

2-1. どうすれば自分の信用情報を確認できる?

日本には3つの信用情報機関があります。クレジットカード発行会社はいずれかの機関に加盟しており、個人の返済履歴等を信用情報機関に登録しています。どの会社がどの機関に加盟しているかは各機関のHPで確認可能です。

| 信用情報機関 | 略称 | 加盟金融機関 |

| シー・アイ・シー | CIC | クレジットカード会社 信販会社など |

| 日本信用情報機構 | JICC | 消費者金融会社など |

| 全国銀行個人信用情報センター | KSC | 銀行・信用金庫など |

各機関とも、開示手数料500~1,000円を支払えばWebまたは郵送で問い合わせを行うことができます。

※具体的な問い合わせ方法は、各機関のHPが一番詳しく、わかりやすく説明しておりますので、上記一覧よりご確認ください。

なお、自分が利用したことのあるクレジット会社がわからない方、不安な方は、ローン審査前に一度全ての機関に問い合わせてみることをオススメします。

多少の手間とお金はかかりますが、苦労して物件を探したのに住宅ローン審査で全て水の泡になる経験をするくらいであれば、安いものだと感じられるのではないでしょうか?

2-2. 信用情報を取得した!何を確認すれば良いの?

さて、各情報機関から信用情報を取得しましたが、どんな点をチェックすれば良いのでしょうか?

金融機関がローン審査時に最も重視するポイントは、「過去に返済遅延(延滞)があったか?」ということです。信用情報の中に延滞した履歴がある場合は、ほぼ間違いなく審査に通りません。

確認方法に関しては、各信用情報機関のHPで詳しく説明しております。こちらが最も信頼できる確認方法となっておりますので、ご確認ください。

| 【開示報告書の見方】リンク | 確認項目 |

| CIC信用情報開示報告書の見方 | ・入金状況 |

| JICC信用情報開示報告書の見方 | ・異参サ内容、異参サ発生日 又は ・支払遅延の有無情報・注意情報 |

| KSC信用情報開示報告書の見方 | ・入金区分・残 |

2-3. スマホ代や家賃支払いにも「信用情報」が登録されている?「個別的」クレジットとは!

各機関から取得した信用情報の中には、登録元のクレジット会社や金融機関名も記載されております。

ただ、中には「こんな会社のクレジットカード持ってたっけ?」という見慣れない会社の信用情報が記載されている人もいるのではないでしょうか?

これは、信用取引の落とし穴の一つで、販売会社・クレジット・信販会社など、「個別的クレジット」という種類の取引契約の履歴になります。

「個別的クレジット」とは、(車や携帯など)特定の商品やサービスの購入代金支払いのために販売会社やクレジット会社と契約するものになります。

自動車のローンや、スマホの端末代金分割払い、保証会社経由での賃貸料金の支払いは、個別的クレジットが利用されている可能性があります。

※対して、クレジットカードを利用して商品を購入し、後払いで代金を支払う契約を「包括的クレジット」と呼びます。

この個別的クレジットに関しては、商品の購入時以外あまり意識していない人が多いのではないでしょうか?

しかし、こうした個別的クレジットによる支払い遅延も、信用情報に掲載されてしまいます。

各機関から取得できる信用情報報告書には、こうした個別的クレジットの支払い履歴も掲載されております。

何度も言いますが、不安がある方は、ローン審査の前にぜひ一度ご確認を!

2-4. 信用情報に延滞履歴が・・・。もう住宅ローンは申し込めないの?

前述した通り、信用情報に延滞履歴がある状態では、まず住宅ローン審査には通らないと考えてください。

ただし、延滞履歴があるからといって、一生住宅ローンに申し込めないわけではありません。

各機関とも、現状は信用情報の延滞履歴は5年後に消去されるようになっております。

もし、現在延滞履歴がある方は、情報が消去されるまで、絶対に延滞を起こさないように注意しながら生活をしましょう。

なお、延滞履歴は「61日以上延滞」または「3ヶ月以上連続延滞」で記録されますので、口座に入金し忘れてのうっかり遅延などは、すぐに解消すれば問題ないケースがほとんどです。

ただし、これも金融機関からの催促状を誤って無くしてしまい、延滞が知らずのうちに長引いてしまうなどのケースも考えられるので、これを期にしっかりと管理していきましょう。

【3】返済負担率の計算方法は?高い場合はどうすれば良い?

返済負担率とは、「収入に対して(全ての)借り入れ返済額がどれだけあるか」を表す値で、以下の式で求められます。

- 返済負担率(%)=年間返済負担額÷額面年収×100

例えば、額面年収500万円の人が年間返済額100万円で住宅ローンを組む場合、返済比率は20%になります。

金融機関はローン審査時に、ローンを含む返済額が収入に対して何%なるか計算し、ローンの返済が滞りなく行われるかを測る指標として用います。(一般的な目安はこちら)

ぜひ一度、ご自身の現在の返済負担率を計算してみてください。

なお、分母の「額面年収」は、一般的に言われる年収のことで、税金や社会保険料、各種手当、残業代、ボーナスなどを全て含んだ金額になります。

では、分子の「年間返済負担額」はどのように計算するのでしょうか?

基本的には、現在利用しているクレジットカードなどの年間予定請求額(ショッピング一括払い除く)になります。

年間予定返済額がわからない方は、各カード会社のHP等で確認するか、信用機関の開示報告書からも確認することができます。

ただし、開示報告書の内容以外に、クレジットカードでは以下の点に注意が必要です。

・分割、またはリボ払いしている残債は、返済負担額に含まれる場合がある。(個別的クレジット含む)

・ショッピング枠のリボ払い利用可能枠は、返済負担額に含まれる場合がある。

・(所持しているカード全体の)キャッシング可能額は、返済負担額に含まれる場合がある。

上記をポイントに注意しつつ、以下の例を元に実際に計算してみましょう。

都内在住のAさん(35歳)

| 内容 | 状況 |

| 額面年収 | 450万円 |

| カードX | ショッピング可能枠100万円 リボ払いで50万円の残債あり→月々3万円の支払い |

| カードY | ショッピング可能枠100万円、キャッシング可能枠100万円 銀行口座開設時にキャンペーンを行なっていたので同時入会。利用履歴なし。 |

| その他 | 携帯会社で10万円のスマートフォンを12回払いで購入。(月々3,000円の支払い) |

3-1. リボ払いの有無は、返済負担率に大きく影響を与える!

最近よく聞くクレジットカードの支払い方法に、「リボ払い」というものがあります。

>>リボ払いとは?(日本クレジット協会)

月々の支払いが定額で、手元に現金がない場合に便利な支払い方式ですが、返済負担率には大きく関わってきます。

まず、リボ払いの月々の支払額は年間返済負担額に含まれます。(こちらは、信用機関の開示報告書の残債欄にも記載されています。)

この時、負担額は「月々の支払額×12ヶ月分」となります。

Aさんは「カードX」で月々3万円リボ払いの支払いがあるので、年間の返済負担額は36万円と計算できます。

しかし、金融機関によっては、「リボ払いの残債全て」を年間の返済負担額とする場合があります。

この場合、Aさんの「カードX」に関する年間の返済負担額は50万円となってしまいます。

なお、分割払いやボーナス一括払いの場合は、残債全てではなく年間で支払う負担額が計上されるケースが多いようです。

ただし、こちらもローン審査を行う金融機関次第です。

3-2. カードのキャッシング枠は、未使用でも返済負担率に影響する!

クレジットカードには、現金を引き出すことができるキャッシング機能が付随していることもあります。

もし、キャッシング枠を使用している場合は、残債が返済負担額に計上されます。

この場合、Aさんは「カードY」でキャッシング枠を利用していないので、年間の負担額は0円となります。

しかしローン審査を行う金融機関によっては、「キャッシング枠の限度額」を年間の返済負担額とする場合があります。これは、未利用分も含みます。

この場合、Aさんの「カードY」に関する年間の返済負担額は100万円となってしまいます。

3-3. 結局、審査の時はどのくらいの返済負担率であれば良いのか?

前項までの内容をふまえると、Aさんの年間返済負担額は以下のように計算できることがわかります。

- (カードA:50万円+カードB:100万円+スマホ代:10万円) ÷ (年収:450万円) = 35.5%

一般的に、返済負担率は各金融機関によって基準が異なります。目安として、年収100万円以上300万円未満は20%以下、300万円以上450万円未満は30%以下、600万円以上は40%以下程度となっております。

そのため、年収450万円のAさんの目安は30%となり、この時点で住宅ローンの審査に通る可能性はかなり低いです。

なお、実際には金融機関によってリボ払いの残債やキャッシング利用可能枠の計算基準は異なりますが、審査前の試算段階では、「最も高くなる想定」で計算することをオススメします。

なお、返済負担率に関しては、「審査に通る金額」と、「実際に無理なく払える金額」は全く異なります。

より詳しい返済負担率の目安、無理なく支払える返済負担率に関しては、以下で詳しく解説しているので、ご確認ください。

>>住宅ローン返済比率20%の理由と考え方【年収別の借入額の目安表】

3-4. 返済負担率が高い!どうすれば良い?

Aさんの返済負担率は35%となりましたが、住宅ローン審査前にいくつかの対応をすることで、返済負担率を下げることができます。

① リボ払いを一括で支払い、残債を減らす。

もしローン審査を予定しているのであれば、可能であればリボ払いは一括で支払い解消しておきましょう。

ほとんど全てのクレジット会社で、リボ残債の一括払いは可能かと思います。

② 不要なクレジットカードを解約する。

Aさんの「カードY」は、未利用であるにも関わらずキャッシング枠が返済負担率に影響していることがわかります。

そのため、可能であれば不要なクレジットカードは解約してしまうことをオススメします。

特に、最近ではポイントなどのキャンペーンでクレジットカードを作ったものの、全く利用していないという例も増えてきています。

住宅ローン審査前においては、休眠しているクレジットカードは阻害要因になる可能性もあるので、全て整理しておきましょう。

【4】ローン審査前に、自分のクレジット情報をまとめたチェックシートを作成しよう!

クレジットの「信用情報」と「返済負担率」に関して確認してきました。

今までの情報を元に、以下のようなチェックシートを自分で作成しましょう。

【クレジットチェックシート(例)】

| クレジット会社名 | 用途 | ショッピング残債 リボ・分割・ボーナス一括 |

キャッシング枠 | 延滞履歴 |

| カードX | 買い物 | リボ:50万円 | 0円 | なし |

| カードY | 未使用 | 0円 | 100万円 | なし |

| カードZ | 解約済 | 0円 | 0円 | 3年前に延滞 |

| 〇〇通信 | スマホ | 10万円 | 0円 | なし |

上記チェックシート作成時に埋められない箇所、不安な箇所がある場合は、絶対に信用機関の情報開示を行うべきです。

また、全て埋めきった段階で、未使用のカードは解約する、事前に返済できる分は返済するなど、可能な整理を行いましょう。

このチェックシートはExcelなどで15分(信用機関への問い合わせを含めても30~40分)程度で作成できます。

今すぐローン審査などを考えていない場合でも、自身の状況を把握するために作成してみては?

【5】まとめ

いかがでしたでしょうか。

普段何気なく利用しているクレジットカードでも、住宅購入という人生の大きなイベントに影響してしまう可能性があるとお分りいただけたと思います。

いえろは編集部では、当記事を元に、個人で「クレジットカード情報チェックシート」の作成をオススメします。

自分が今どんなカードを保有しているか、いくら返済残高があるか、延滞履歴はないか・・・などをExcelシートなどにまとめてみましょう。

もし、シートで埋められない箇所がある、不安がある場合は、一度、各信用情報機関に問い合わせをしましょう。

問い合わせで30分、シート作成で30分の計1時間もあれば、完成すると思います。

そしてシートを作成した上で、可能であれば以下の対応をとります。

・分割払い・ボーナス払い・リボ払いの残債で、解消できるものがある場合は解消する。

・未使用のクレジットカードがある場合は解約する。

・延滞履歴が存在する場合は、延滞月より5年経過するまで絶対に延滞しないよう生活することを心がける。

もしかしたら、シートを埋めた時点で、住宅ローンの審査を行うことは見送るという選択になってくる方もいらっしゃるかもしれません。

ですが、少し手間をかけて自分で調査できることは自分で行うことで、不動産を探す前に自らの状況を知ることができ、結果として時間を無駄にすることを減らせます。

また、住宅ローンの審査では、当記事に記載しているクレジットカード情報以外にも様々な観点で調査を行います。

別記事で住宅ローンに関わる一連の流れを解説しておりますので、ぜひこちらもご確認ください。

コメント