多くの場合、住宅ローンを借りる際に必要となるのが保険への加入です。

この記事では、住宅ローンに関わる保険の基本的な内容から、団体信用生命保険の審査内容、付帯保険の代表的な種類や負担額、また、病気になる確率から考えるオプション追加の判断基準など、住宅ローンに関わる保険の全体像を解説します。

オプションをつけるかどうか悩んでいる方は、目次の、4.団信保険オプションを付けるか付けないか何で決めればいい?をクリックし、ご覧ください。

目次

1.住宅ローンを組むときには団体信用生命保険に入る必要がある

住宅ローンを借りる際には、ほとんどの場合「団体信用生命保険」への加入が条件となります。

この審査に通らなければ、ローンを組むことができません。まずはこの「団体信用生命保険」とはそもそも何か?を見てみましょう。

1-1.通常の保険と団体信用生命保険の違いは?

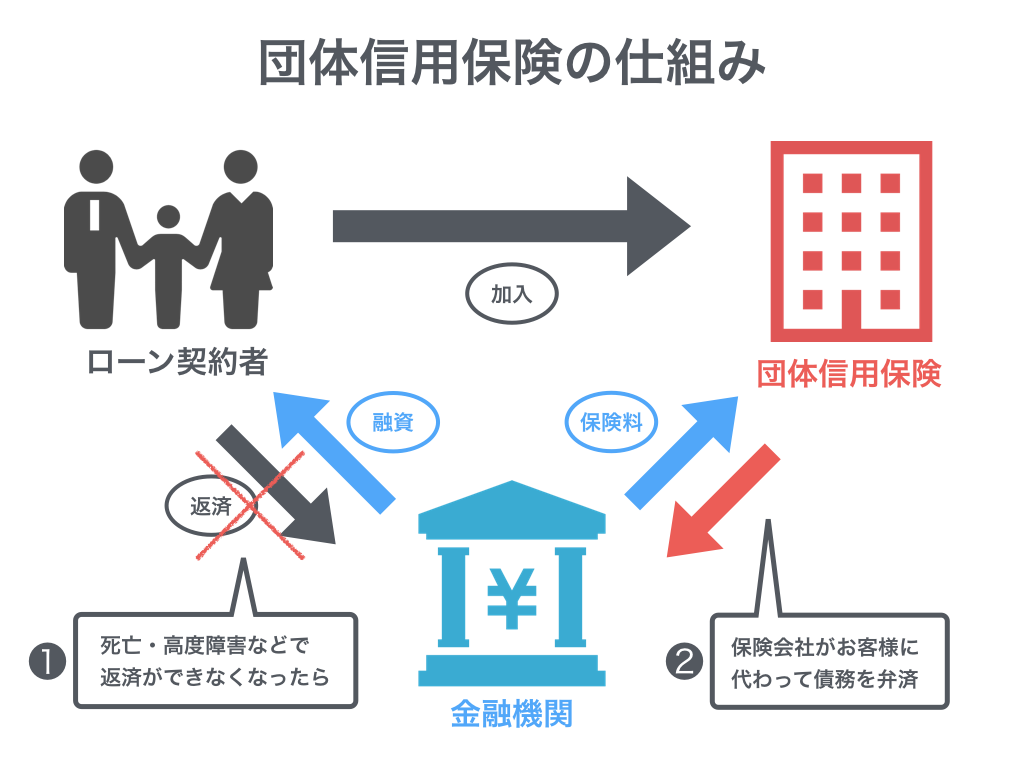

団体信用生命保険は、住宅ローンを組んだ人が死亡もしくは高度障害状態に陥った場合、債務が0円になる保険です。

万が一のことがあった際に、保険会社が残りの返済額を一括で支払ってくれる仕組みになっています。一般的な生命保険は保険金の受取人は本人やその家族となりますが、団体信用生命保険は、受取人が金融機関になっているというわけです。また、保険料は住宅ローンの金利に含まれます。

1-2.団体信用生命保険の審査基準や内容は?

では、団体信用生命保険の審査に通るにはどうしたら良いのでしょう。それにはまず、審査項目をあらかじめ把握しておく必要があります。

審査項目は金融機関、そして提携している保険会社によって微妙に異なりますが、代表的な質問例としては、下記のようなものが見られます。

①最近3ヵ月以内に医師の治療・投薬を受けたことがありますか。

-

②過去3年以内に下記の病気により、手術または2週間以上の医師の治療・投薬を受けたことがありますか。

-

狭心症、心筋梗塞、心臓弁膜症、先天性心疾患、心筋症、高血圧症、 不整脈、心不全

-

脳卒中(脳出血・脳梗塞・くも膜下出血)、脳動脈硬化症、精神病、うつ病、神経症、てんかん、 自律神経失調症、アルコール依存症、薬物中毒 、知的障害、認知症

-

喘息、慢性気管支炎、肺結核、肺気腫、 気管支拡張症、慢性へいそく性肺疾患、肺せんい症

-

胃潰瘍、十二指腸潰瘍、 潰瘍性大腸炎、腸閉塞 、クローン病

-

肝炎(肝炎ウイルス感染を含む)、肝硬変、肝機能障害 、胆石、胆のう炎、すい炎

-

腎炎、ネフローゼ、腎不全、のう胞腎、腎臓結石、尿路結石

-

緑内障、白内障、網膜の病気、角膜の病気

-

ガン、肉腫、白血病、腫瘍、ポリープ

-

糖尿病、リウマチ、膠原病、貧血症、 紫斑病、甲状腺の病気

-

子宮筋腫、 子宮内膜症、 乳腺症、卵巣嚢腫

③手・足の欠損または機能に障害がありますか。背骨(脊柱)・視力・聴力・言語・咀嚼機能に障害がありますか。

上記に記されているような病歴や障害があったら即座に審査に落ちてしまうのかと言えば、そういうわけでもありません。

「はい」と回答した場合は病名や治療期間、投薬した薬の種類などを細かに記載する欄があり、保険会社はそれらを総合的に判断して審査を実施しているからです。

-

2.住宅ローンを組むときは生命保険の見直しがおすすめ

住宅ローンを組み、新たな生命保険に加入することになると、これまで加入していた生命保険と保障が重なる場合があります。その場合、プランを変更することによって保険料を節約することも可能なので、必ず見直しをすることをおすすめします。

例えば、もともと加入していた生命保険に住居費(家賃)分も含まれているとしたら、その分は団体信用生命保険によって賄うことができます。生命保険の必要保障額から住居費を差し引いて、保険料をぐっと下げることができるのです。

3.団信保険オプションの種類と会社比較

さて、ここで気になってくるのが、団体信用保険はどんな内容まで保障してくれるのかということ。

この保険は、基本的に死亡もしくは高度障害以外適用されません。しかし、それだけでは重い病気なった時などの心配が残ります。そこで各金融機関は、ガン、3大疾病、8大疾病などに対応した任意保障をオプションで設けています。

3大疾病とは、がん(上皮内がんを除く)、脳卒中、急性心筋梗塞

7大疾病は3大疾病+高血圧性疾患、糖尿病、慢性腎不全、肝硬変

8大疾病は7大疾病+慢性膵炎

となっています。どこまで保険をかけるかも悩みどころですが、まずは各金融機関の保険を比較してみましょう。

3-1.金融機関別の保険比較

これらのオプションは、金融機関によって内容も異なりますので、比較検討しておきましょう。下記は、主な金融機関の代表的な任意保障の概要です。

| 金融機関名 | 保険商品名 | 債務者負担 |

|

三菱東京UFJ銀行 |

ビッグ&セブン (7大疾病保障付住宅ローン) |

借入額、年齢、返済期間、金利等により設定された金額 |

| 三井住友銀行 | 8大疾病保障付住宅ローン | 金利+0.3% |

| みずほ銀行 | 8大疾病保障プラス | 借入額、年齢、返済期間、金利等により設定された金額 |

| イオン銀行 | 8疾病保障付住宅ローン | 金利+0.3% |

| じぶん銀行 | がん50%保障団信 | 無し |

一口に「8大疾病」「がん」と言っても、対象範囲や保障内容も金融機関ごとに設けている細かな基準があるので、詳しくは各社サイトでよく確認しましょう。次に、オプションをつけた場合の負担額をおおまかにですが計算していきます。

3-2.オプションをつけた場合の負担額は?

これらのオプションは多くの場合、金利上乗せで途中解約できません。具体的にどれほどの追加負担になるのか気になりますよね。それぞれの借入期間と金利に、上乗せ金利0.3%を追加した場合の金額を表にしました。

| 借入期間と金利 | 2,000万円 | 3,000万円 | 4,000万円 |

| 借入期間35年・金利1% | 119万円 | 179万円 | 239万円 |

| 借入期間25年・金利1% | 82万円 | 124万円 | 165万円 |

| 借入期間15年・金利1% | 48万円 | 72万円 | 96万円 |

| 借入期間35年・金利2% | 131万円 | 197万円 | 262万円 |

| 借入期間25年・金利2% | 89万円 | 133万円 | 177万円 |

| 借入期間15年・金利2% | 50万円 | 75万円 | 100万円 |

保険のオプションをつけると、約50万円〜260万円程度の負担増になりそうなことがわかりました。では、この負担をするかしないかをどう判断していくかを考えていきましょう。

4.団信保険オプションを付けるか付けないか何で決めればいい?

未来のことがわからない以上、保険はある意味で博打です。わからないなりに自分の将来を予測するしかありません。

そこで、上記にご紹介した負担額に加え、各疾病の羅患率、そして自分の生活習慣や健康状態などを一緒に考慮して、オプションを付けるか否かを総合的に判断してみてはいかがでしょうか。

4-1.ガン、脳卒中、急性心筋梗塞の罹患確率

三大疾病と呼ばれ、死に至る人も多いガン、脳卒中、急性心筋梗塞。この3つの病に絶対に罹らないと言い切れる人は少ないのではないでしょうか。

しかしここで注目したいのは、住宅ローンは年を取るにつれて減っていくものだということ。また、例えばガンになっても死亡に至らない可能性もあるということです。がん保険で医療費を得て治療した方がリスク回避になる可能性もあると考えられるでしょう。

ガンになる確率

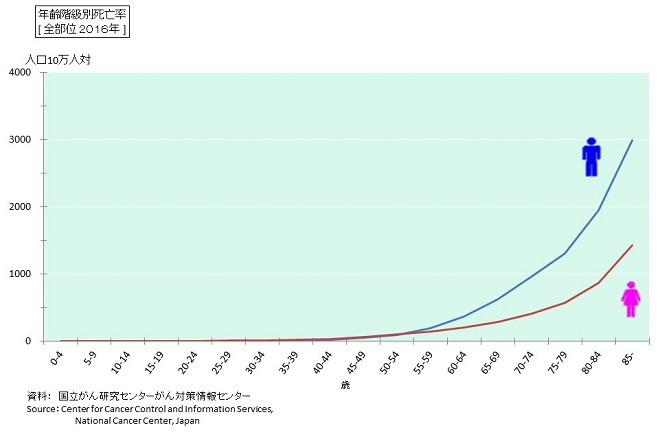

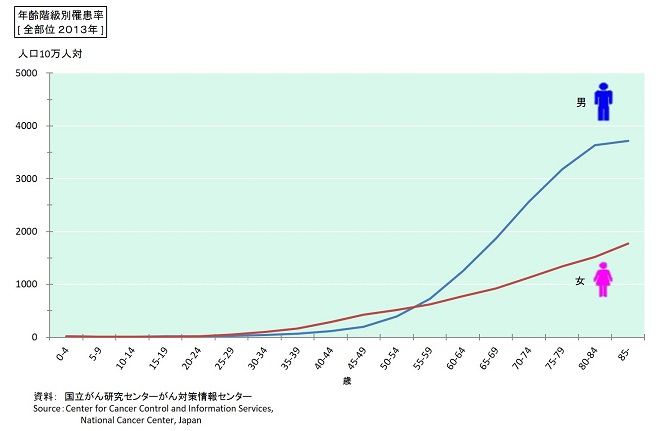

生涯でガンになる確率は2分の1以上とも言われますが、死亡率について下記のグラフを見てみると、男女とも50〜54歳からその確率が上がり始めるのがわかります。

一方、下記のグラフはガン自体の罹患率(新たにガンだと診断される率)です。比べて見ると、30代~50代では、患率=死亡率でないことがわかります。 罹

罹

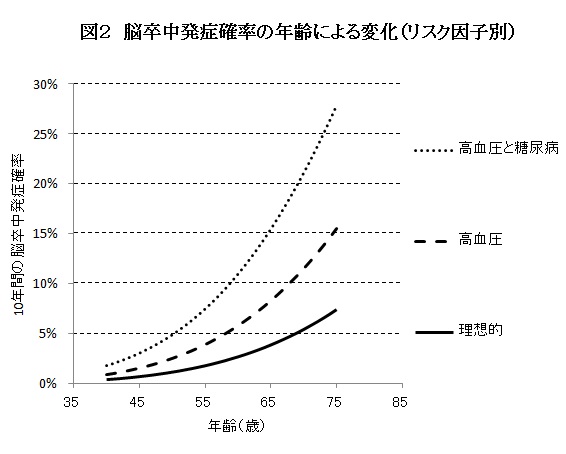

脳卒中になる確率

脳卒中に関しては、高血圧、もしくは高血圧と糖尿病のリスク因子がある人とそうでない人によってその発症率が大きく異なってくるようです。下の図は、国立がん研究センターの予防研究グループが発表しているグラフです。

急性心筋梗塞になる確率

急性心筋梗塞に関しても、健康体の人と、喫煙・糖尿病・高血圧やコレステロール値が高い人とでは罹患する確率が異なるようです。

健康体の男性で、35〜44歳の人の10年発症リスクは1%未満であるのに対し、喫煙、糖尿病、高血圧、コレステロール値が高い男性の10年発症リスクは5%に上がるとされています。(引用:国立循環器病研究センターHPより

4-2.その他8大疾病に関して

ガン、脳卒中、急性心筋梗塞の3大疾病以外の8大疾病の保障の多くは、1年以上就業不能状態が続くと、保険が適用される商品です。

1年以上働けない可能性というところがオプション追加の見極めポイントになりますが、価格.comのデータから引用した上の表を見ると、該当する病気の平均入院日数が1年を超えるケースはほとんど無く、一概には判断できません。安心を買いたいという場合は検討してみる価値がありそうです。

4-3.団体信用生命保険以外に病気のリスクに備える方法もある

ここまでにご紹介した任意保険以外にも、万が一の時に役立つ保障制度はあります。自分が既に加入している保険で利用できる制度もあるので、しっかり理解しておきましょう。

高額療養費制度

- 高額療養費制度健康保険の内容に含まれており、1ヶ月の医療費が一定金額を超えた場合支払わなくても良いという制度です。ただ、一定金額を超えない範囲は自己負担です。この自己負担額は収入や年齢によって異なるので、自分に該当するものを一度調べておくと良いでしょう。

傷病手当

- 傷病手当会社員が病気や怪我で働くことが困難になった場合、給料の3分の2を受け取ることができる制度で、やはり健康保険に加入していることで利用できます。こちらは申請をする必要がありますが、仕事と関係のない病気や怪我でも一定額を得ることができるので、活用しない手はありません。

障害年金

- 障害年金は、いわゆる老後にもらえる年金とは異なり、現役世代でも病気や怪我で障害が生じた際にもらうことができる年金で、視覚障害や聴覚障害など以外にも、がんや糖尿病、心疾患なども支給対象です。ただし、障害年金の支給を受けるには保険料納付要件と支給要件を満たす必要があります。

就業不能保険

- 思わぬ病気や怪我で長期間働けなくなった場合に役立つのが「就業不能保険」です。医療保険でカバーできない長期療養に備えることができ、毎月保険を受け取ることが可能になります。傷病手当金を受けることができない自営業やフリーランスで働く人にとって、メリットの大きい保険と言えます。就業不能保険は、保険会社が販売している商品です。他の3つの制度とは異なり、自分で加入の手続きをしなくてはならないので、気をつけましょう。

まとめ

保険は住宅ローンを組む際に避けては通れないもの。未来のことは誰にもわかりませんが、後に自分や家族が後悔しないような賢い選択ができるように、まずは様々な情報を集めて検討していきましょう。

コメント