住宅の購入に当たって、ぜひ利用したい制度が住宅ローン減税(住宅ローン控除)。最大で400万円の控除が受けられる住宅ローン減税ですが、聞いたことがあるもののどのような制度かわかりにくいと思うことはありませんか?

この記事では、年収と借入額別の初年度の控除額と10年間の控除金額を算出しつつ、いつどのような書類を出せば控除を受けられるかなど、制度全体について解説をしていきます。

目次

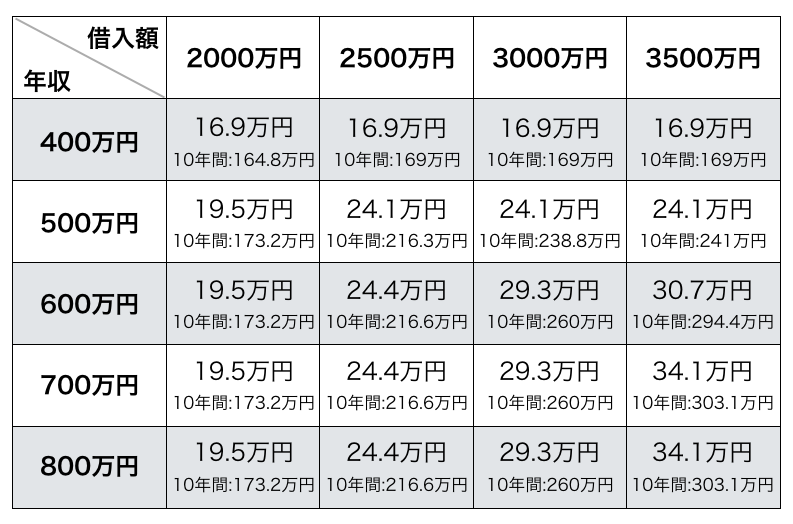

1.年収、ローン金額別の住宅ローン控除額早見表

*扶養家族1人 固定金利1.2% 返済期間35年で試算した数字

*引用基元:価格/com 住宅ローン控除シミュレーション

思ったより、金額が少ないと思ったのではないでしょうか?

10年間で最大400万円の控除は可能です。しかし、そもそもの減税の条件は年末の住宅ローン残高の1%が対象です。

つまり、年間40万円の控除を10年続けるには、10年間住宅ローンを支払い続けた後も、10年後の年末に4000万円以上の住宅ローン残高が必要だということです。

それに加え、毎年自分の納める所得税と住民税の合計が40万円を超えていなければ40万円の控除にはなりません。

ざっくりとした計算ですが、年間の所得税と住民税の合計が40万円を超えるのは年収510〜520万円です。

そして一例ですが、10年後も4000万円以上の住宅ローンが残る借入金額は、

金利1.0%の35年ローンの場合4085万円

金利0.7%の35年ローンの場合4090万円

金利1.0%の20年ローンの場合4180万円

金利0.7%の20年ローンの場合4170万円

金利1.0%の15年ローンの場合4220万円

金利0.7%の15年ローンの場合4230万円

また、上の表は、初年度の年収と借入ごとの控除金額と10年間の合計控除金額を表したものです。10年間全く所得が変わらないということはないので、あくまで目安となりますが、おおよそどれくらいの控除が見込めるかを先に確認しておきましょう。

-

2.住宅ローン控除額はどのように決まるか

住宅ローン減税は、正式には「住宅借入金等特別控除」といいます。住宅を購入する際に住宅ローンを利用した場合、年収と借入額に応じて一定額が毎年の所得税や住民税から控除されるのがこの制度の仕組みです。

上限額は年間で最高40万円、10年間で最大400万円と決まっていますが、いくら控除を受けることができるかは、自分の収めている税金の額と毎年のローン残債によって決まるので、全ての人が上限額の控除を受けられるわけではありません。

認定長期優良住宅や認定低炭素住宅など、購入する住宅の種類によって最高控除額が変わる場合もあるので、諸条件をしっかりと把握しておくことが大切です。

3.住宅ローン控除の計算方法

控除額の計算ステップは以下の通りです。しっかり確認していきましょう。

3-1.住宅ローンの適用控除額の枠を計算

「各年の住宅ローン年末残高×控除率1%」で算定された額と、最大控除額40万円のいずれか少ない方が適用になります。

例えば、年末の住宅ローン残高が2500万円の場合、2500×1%=25万円が控除額の枠となります。

これが自身の「住宅ローン適用控除額の枠」となります。この枠内のうち、「納めた税金が戻ってくる」のが基本的な「住宅ローン控除額」となります。

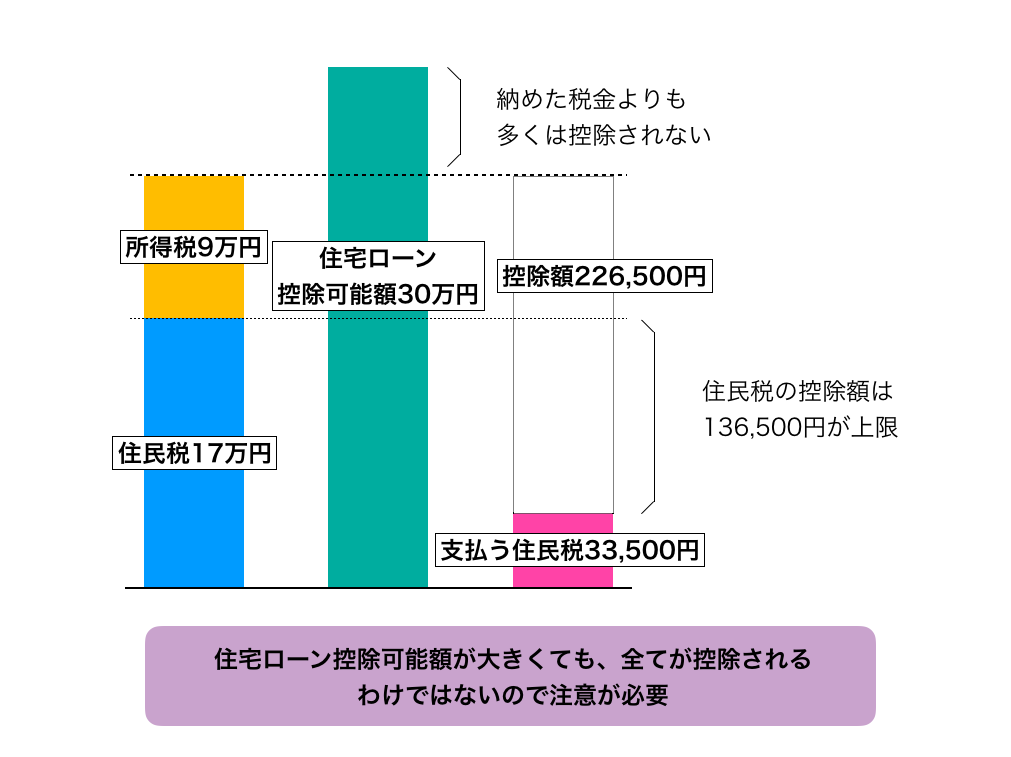

3-2.所得税を計算

所得税がもし9万円であれば、枠内に収まっているため、まずは9万円が控除の対象額になります。加えて、上記の住宅ローン控除対象額から所得税を差し引きます。

所得税が9万円であれば25万円-9万円=16万円と、まだ控除の枠は残ります。

この枠から今度は住民税を引いてみます。

3-3.住民税を計算

所得税を差し引いてまだ対象枠が残っているようであれば、住民税を差し引けます。ただし住民税は最大136,500円しか差し引くことができません。

例えば、住民税が12万円だったとしたら、丸々控除の対象になります。

上記の所得税9万円+住民税12万円の合計21万円が控除額となります。

また、上記の例だと、16万円-12万円=4万円と控除の枠が残ってしまいますが、余った枠の金額はどうなるかというと、繰越ができるわけでもなく、消えて無くなります。

もちろん住宅ローンを返済していくうち、残債は年々減っていくため、控除枠も年々それに伴って減少していきます。毎年の控除枠がどのくらいになるかを知るには、その年の状況に応じて都度計算する必要があります。

4.住宅ローン控除を受けるための条件

対象となる住宅ローンには条件があります。まず、住宅ローンは一般の銀行の商品であること。親や親族からの借り入れは対象になりません。そのほか職員への貸付なども対象にならないので注意しましょう。

>詳しくは国税庁のNo.1225住宅借入金等特別控除の対象となる住宅ローン等

そして控除を受けるための条件は以下の通りです。

・年収から各種控除を引いた合計所得金額が3,000万円以下であること

・10年以上の住宅ローンを組んでいること(バリアフリー改修促進税制、省エネ改修促進税制の場合は5年以上)

・購入する、または新築する物件の面積が50㎡以上であること。増改築の場合は対象範囲が50㎡以上あること

・ローンの名義人本人が居住する家であること。親や子供が住むために組むローンの場合は対象外となります。

・中古住宅の場合は耐震性能を有している建物であること。木造などの耐火建築物以外は築20年以内、鉄筋コンクリートなどの耐火建築物は築25年以内であること。

・リフォームやリノベーションなどの改築の場合は、費用が100万円以上であること

住宅ローンの控除の条件は意外と細かいので注意が必要です。10年以上ローンを組むことや、中古物件の場合は購入前に建物条件や面積などをしっかり確認をしておきましょう。

(*上記の築年数を超えた建物でも「耐震基準適合証明書」を取得することができれば、住宅ローン控除などの減税を受けられます)

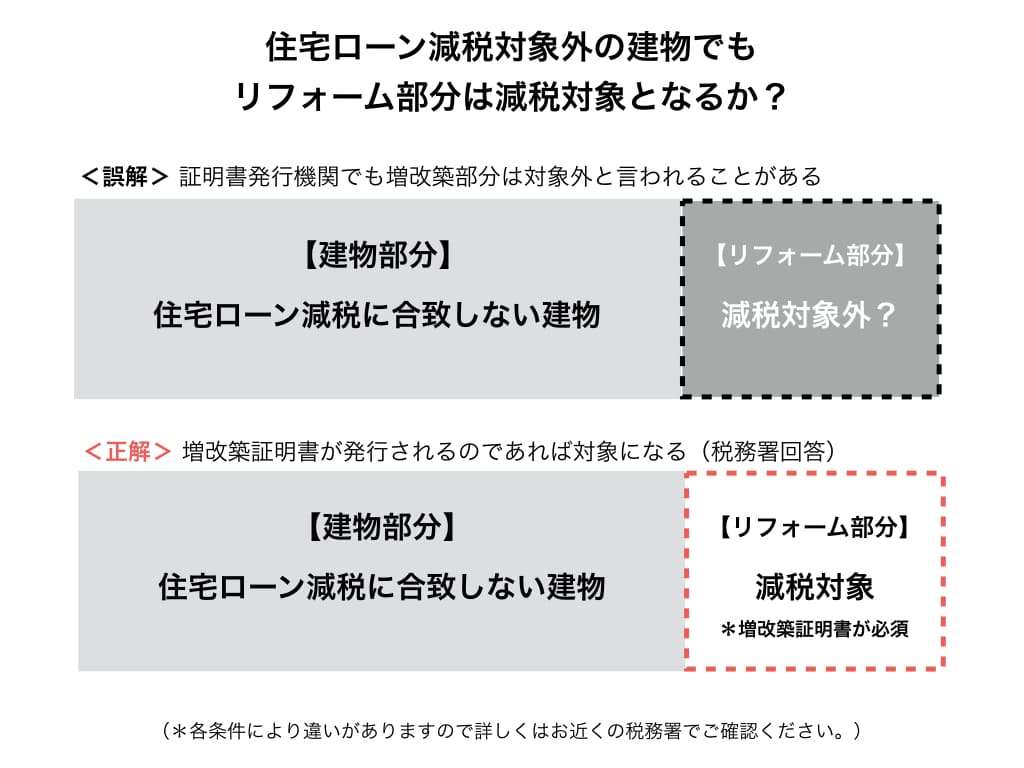

5.証明書発行機関も勘違いするリフォーム部分の住宅ローン控除

建物が住宅ローン減税の対象にならない場合、リフォーム(増改築)部分は住宅ローン減税の対象となるか、否か?実は「対象とならない」と勘違いしている証明書発行機関も少なくありません。

当時の私たちも、証明書発行機関にそう言われていたので、対象外と信じていました。しかし、いろいろな情報を得る中で、対象になるのでは?と気づき、自社で調査に乗り出しました。

下記の税務署すべてに確認をとりました。

その結果、「増改築証明書が発行されるのであれば対象になる」ことが判明しました。

また、これは5年間遡ることが可能で、例えば2014年の事案申告期限は2019年の12/31まで。減税分は振り込みで還付されます。ただし、今まで確定申告をしているか、否かで手続きが変わってくるそうです。

このように個別によって違いがありますので、「自分の場合はどうなんだろうか?詳しく知りたい!」といった場合は、必ずお近くの税務署にご確認ください。

6.住宅ローン控除の必要書類と提出期限

住宅ローン控除を受けるには、確定申告をしなければなりません。

6-1.控除に必要な書類

住宅ローン控除を受けるために必要な書類は、

1.確定申告書A(第一表と第二表)

2.(特定増改築等)住宅借入金等特別控除額の計算明細書

3.勤務先の源泉徴収票

4.金融機関等からの住宅ローンの借入金残高証明書

5.土地・建物の登記簿謄本

6.売買契約書または建築請負契約書

これらに加えて

7.マイナンバーの本人確認書類

上記が必要となりました。事前の準備が必要になるので、会社や金融機関への問い合わせや住宅会社とのやりとりもしておきましょう。

住宅ローン控除に必要な書類や手続き、書き方についての詳しい解説は、【2018年】購入した住宅別ローン控除の必要書類と書き方を解説!をご確認ください。

6-2.住宅ローン控除の書類提出の期間や期限と提出方法

書類提出方法は主に3つあります。

1.税務署へ直接行く

2.税務署へ郵送する

3.e-Tax(オンラインサービス)を利用する

必ず税務署へ行かなければならないのではなく、郵送やインターネットで行うe-Taxも利用ができます。また、住宅ローン控除の申告は、確定申告の時期と同じです。

一般的に毎年2月の中旬~3月の中旬が申告期間となります。郵送の場合は消印が申告期間内であればOKです。

住宅ローン控除として確定申告を行うための必要書類や書き方については、購入した住宅別ローン控除の必要書類と書き方を解説!をご確認ください。

6-3.二年目以降は年末調整で

会社に勤めている場合は、実は2年目以降は年末調整でローン控除の手続きを行えます。

その際に必要な書類は以下の通り。

1.「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

→申告手続きをした初年度の10月頃に、2年目以降9枚の申告書が届きます。

2.「住宅ローンの年末残高証明書」

→金融機関から毎年10月頃に送られてきます。

初年度と比べると随分と手続きが軽くなり、二年目以降は確定申告の必要もありません。自営業などの場合は、二年目以降も引き続き確定申告で申請することになります。

2年目以降の手続きや、申告期日に間に合わなかった場合の対処方法などは、購入した住宅別ローン控除の必要書類と書き方を解説!をご確認ください。

7.住宅ローン控除のシミュレーションをしてみよう

実際に自分の場合はどのくらいの金額になるか、手作業で計算するのは以外と大変です。便利なシミュレーションサイトがあるのでそちらも利用してみてください。

「10年間で最大400万円」の文句がつい目立ってしまいがちですが、最大額の控除を受けるには10年後も40万円の枠が残る借入額や、それなりに高い所得が必要です。

ぼんやりと「10年間で400万円は返ってくる」と思い込まずに、現実的な借入額を決めましょう。実際はローン控除目当てではなく、返ってきたらラッキー、という感覚でいるとお得に感じられるはずです。

8.これから住宅を購入する方はしっかり検討

住宅ローン控除の枠ありきで考えてしまい、「控除額を上げるために借入額を増やした方が良いのでは?」と考える方もいらっしゃるかもしれません。

しかし、あくまでも「納めた税金が戻ってくる」制度ですから、【「各年の住宅ローン年末残高×控除率1%」で算定された額】が全額控除されるわけではないと誤解をしないように注意してください。

控除されるのは「自分が納めている所得税と、住民税の額」のため、どのくらい納めているかを把握しておくのが肝心です。

安易に借入額を増やすのではなく、住宅ローン控除については、あくまで多少の恩恵がある程度と考えて、無理なく返済していける予算を設定しましょう。

住宅販売会社によっては「ローン控除がありますよ」というのを販売文句に使うこともありますが、ローン控除を受けるために住宅を購入するのではありません。実際に計算をしてみても10年間で400万円満額の控除を受けられる人の方が少ないのが現実です。

また、住宅ローンの借りられる額と返せる額には違いがあります。

住まいの購入は今よりも幸せになるためにするものです。月々の支払いで家計が圧迫されては本末転倒です。自分たちは、どれぐらいの借入れなら安心なのかを確認する場合は、【年収別】住宅ローン目安表!その予算で住めるエリアは?広さは?を参考にしてみてください。

まとめ

以上のように、つい「最大額」で控除を考えてしまいがちですが、自身の場合はいくらになるかをシミュレーションなどで確認し、「これだけしか受けられないの?」とギャップを感じないよう、心構えをしておきましょう。

また、住宅ローン控除は新築以外の改修工事にも適用されるという事実はまだまだ浸透していない部分でもあります。中古住宅や改修工事のためのローンも減税対象になるので、その場合は物件の条件や、10年以上といった借り入れの条件も抑えながら利用できるように調整するといいでしょう。

さらに注意したいのは、制度は年々条件が変わったり、今後継続されるかどうかはわからないという点です。あくまで、不景気の時代でも住宅を流通させるために政府が定めた政策であるということも頭に入れておきましょう。

コメント