住宅の購入にあたって、多くの人が考える住宅ローン。

商品も多様で、組み方もさまざまな選択肢がありますが、その中の一つが「ペアローン」。住宅ローン控除や借りられる金額が増えるなどのメリットがありますが、果たして本当にいいことだけなのでしょうか?

一生に何度とない大きな買い物である住宅だからこそ、失敗やリスクはなるべく減らしたいもの。都合の良い情報だけに惑わされず、メリットとデメリットを比較しながら検討しましょう。

ここでは一般のローンとの違いや、ペアローンの詳細についてまとめているので、じっくり読んでみてください。

1.そもそも一人で組む一般的な住宅ローンとは?

ここではまず、一般的な住宅ローンの基本的な情報と、メリットデメリットを確認していきます。

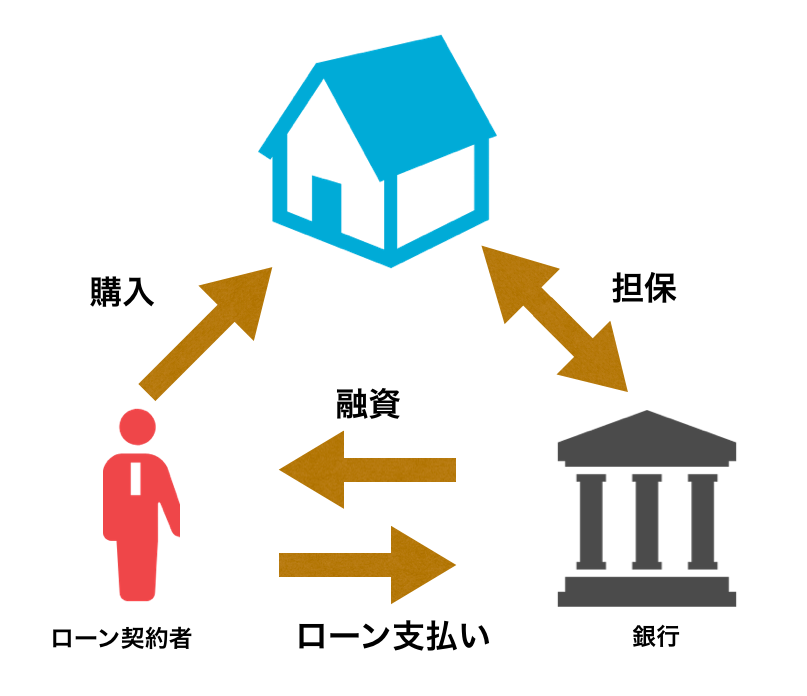

1-1.住宅ローンとは、家を担保とすることで融資が受けられる仕組み

「住宅ローン」は、「住宅を購入するために融資を受けること」だと思われがちですが、正しくは「住宅を担保にして」融資を受けることです。つまり、返済ができなくなった場合、担保である住宅を売却し債権を回収する仕組みです。

返済比率内の希望額、申込者の各種条件や、物件価値によって審査され、融資額が決定します。

1-2.単独でローンを組む際のメリットとデメリット

住宅ローンを申し込む際には、主に収入を得ている夫名義にする場合が多いです。実際、ひと昔前は、結婚を機に妻が専業主婦になったり、出産を迎えて仕事を退職するケースが多かったために、単独名義がほとんどでした。

住宅ローンは申し込みと同時に団体信用生命保険への加入も必須なため、名義人の夫にもしものことがあった際でも、保険でローンを全額返済することができるのがメリットです。

ただし、申込者一人の収入による融資のため、年収によっては希望額の借り入れができず、そのために想定していた予算以下の物件を選ばないといけない場合もあります。

団体信用生命保険については、2.マンションの購入タイミングは”健康”が指針でご確認ください。

-

2.ペアローンとは?

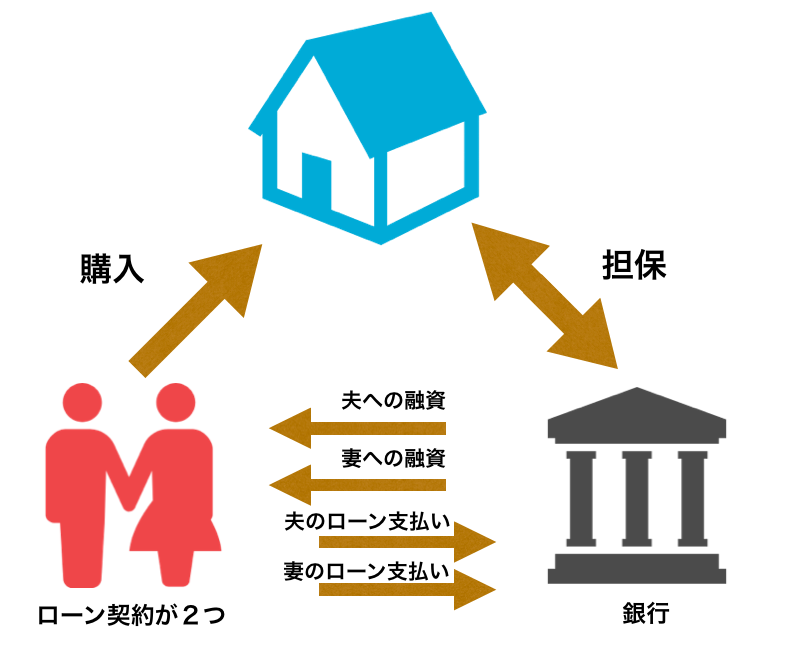

一方でペアローンとは、夫婦にお互いの収入がある場合に、1つの不動産に対して二人の名義でそれぞれ住宅ローンを組むことを言います。単独の場合よりも希望する融資額を増やせることが最大のメリットです。

2-1.収入合算(連帯保証、連帯債務)との違い

ペアローンとは収入合算のことでは?と思われる方もいるかもしれません。

しかし、それぞれは似ているようで仕組みが大きく違います。「収入合算」とは、夫婦が二人で一つの住宅ローンを契約すること。ペアローンとは、夫婦が一つずつローンを契約し、2本で1つの住宅の返済に充てる住宅ローンの組み方です。

「収入合算」の場合、債務者と一緒に申し込みをする人は「連帯債務」か「連帯保証」の責任を負うことになります。

「連帯債務」は、夫婦が両者とも全額の債務を負い、持分によって二人とも住宅ローン控除が利用できます。フラット35の夫婦用団信を利用すれば、二人共が団体信用生命保険にも加入ができます。

「連帯保証」の場合は、申込者の返済が滞った場合にのみ連帯保証人が返済の義務を追います。連帯保証人は住宅ローン控除の利用や団信への加入はできませんが、連帯保証人がつくことで借入額の上乗せができます。

2-2.ペアローンと住宅ローン控除

ペアローンのもう一つのメリットとされるのが、住宅ローン控除を2人分利用できるというものです。

住宅ローン控除は、「所得税控除」とも呼ばれ、年度末の住宅ローンの残債の1%が所得税と住民税から控除されるという仕組みです。共働きの2名がその枠を利用できれば、控除額も大きくなり、お得に住宅が購入できそうです。

しかし、ここで注目したいのは、「ローン残債の1%」という点。ローン控除の満額まで適用されるためには、それなりの借り入れをしなければなりません。しかも、年々返済額は減っていくので、10年後にはその枠以下の残債となっている場合があるのです。

一見魅力的に見える住宅ローン控除も、自分の借入額に適応するとさほどお得ではなかった…という場合もあります。住宅ローン控除にもシミュレーターがあるので、実際にいくらくらい期待できるのかを借りる前に計算しておきましょう。

住宅ローン控除のシミュレーターはこちら

住宅ローン控除についてより詳しく知りたい方は、【買う前必読】中古マンションの住宅ローン控除に縛られない買い方をご確認ください。

2-3.ペアローンのシミュレーション

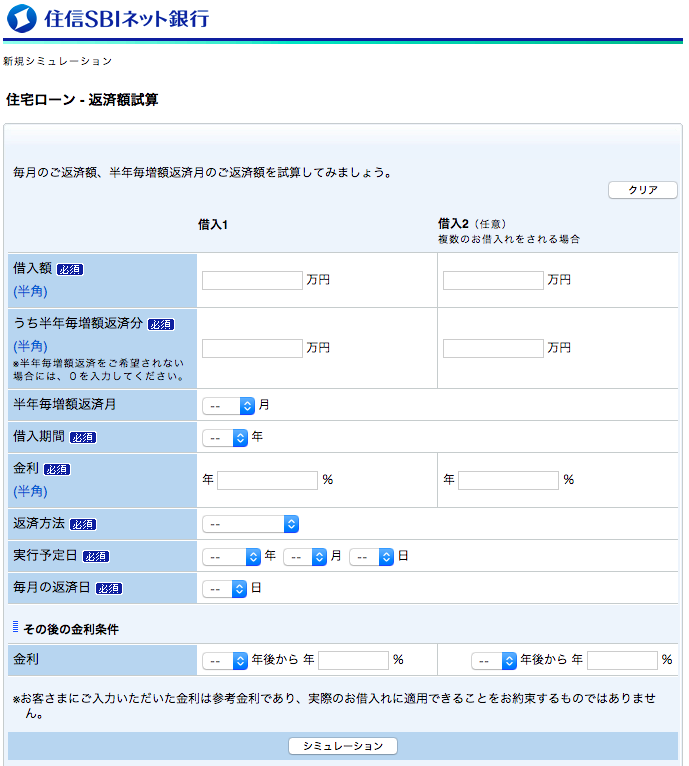

これから住宅ローンを組もうとしている方は、銀行の公式サイトなどで利用できる簡単なシミュレーターで、ざっくりとローン返済の計算をしてみるのがおすすめです。

上の画像は住信SBIネット銀行のシミュレーションページです。シミュレーションを踏まえて、ペアローンを組んだ時の返済額を検討してみてください。

3.ペアローンは注意が必要

- ペアローンで借入額を増やせば、希望の物件の選択肢を広げることができます。

- 例えば予算的に2LDKの物件しか手が届かない場合でも、ペアローンなら3LDKやそれ以上の物件を購入できるようになるかもしれません。

- しかし、不動産のプロやファイナンシャルプランナーはペアローンをあまりおすすめしていません。それはなぜでしょうか。

3-1.妻の収入がなくなるリスクがある

ローン控除を受けるには、10年間継続して収入がある必要があります。

しかし20~30代は、今後出産で家族が増える年代です。ローンを組んでいる最中、そういった事情で妻側に一時的に収入がなくなり、ローン控除を受けられなくなる場合のことも視野に入れておく必要があります。

収入がなくなっても、ローンの返済をお互いが負うのがペアローン。家族が増える喜びはあっても、突然夫側の返済負担が増えるかもしれません。

3-2.団体信用生命保険の対象は夫婦それぞれの支払額に留まる

ペアローンでも、それぞれが団体信用生命保険に加入するため、もしものことがあっても保険によって債務は保証されるため、大きなメリットに感じられます。ですが、この保証はそれぞれの支払額のみにしか適用がされません。

片方に万が一のことがあった場合でも、全体の債務保証がされるのではなく、残された側の支払いはそのまま継続されます。

3-3.連帯保証人制度がある

ペアローンでは、多くの銀行の場合夫婦それぞれがお互いの連帯保証人になる仕組みが取られています。

そのため、どちらかが休職したり、転職やリストラによって一時的に職を失うなど想定外の事態が起こった場合でも、二人分の支払いはし続けなければいけません。

貯金を切り崩したり、片方の収入から二人分の支払いをしたりすることは、家計にかなりの負担となることが予想されます。

3-4.離婚のときに揉めやすい

あまり考えたくないケースではありますが、途中で離婚することになると非常に揉めやすいのがこのペアローンの特徴でもあります。

それぞれの借入金額の持分をどちらかの名義へ切り替えたり、新たに借り換えをするのは非常に複雑で、労力がかかります。

数百万円数千万円という大きな金額に関する問題ですから、必ずしも円満に解決できるとも限りません。初めは誰でも「自分たちは大丈夫と思ってペアローンを利用するはずですが、万が一のケースも覚悟もしておかなければいけません。

4.住宅に使っていい予算の把握

これまで解説してきた通り、ペアローンなら単独名義で組む以上の借入額でローンを組むことができます。

しかし、住宅ローンにおける「借りられる額」と「返せる額」は決してイコールではありません。

住宅の購入は人生の中でも大きな買い物ですからから、自分の理想や夢が詰まった完璧な物件を選びたくなってしまいます。しかし、単独名義で手が届かない物件は、そもそも自分にとってはオーバースペックであるということを忘れてはいけません。

もしペアローンを組むのだとしても、片方は限界予算までではなく、限界の1/3程度に留めておき、もし何かがあったときにも対処できるようにしておきましょう。

4-1.東京の平均年収で買える家は2900万円まで

収入は住宅購入だけではなく、趣味や生活費、食費、将来への準備資金や健康維持などさまざまなものへ回さなければいけません。

東京の平均年収(生涯賃金から割るとおしなべて600万円)から生涯必要経費を差し引いた場合、住宅に使える予算は2900万円程度の物件と言われています。

身の丈以上の住宅を持ったために、日々の生活が圧迫されたり、人生における様々な楽しみ我慢することになってしまっては、そもそも何のために住宅を購入するか、意味を失ってしまいます。

自分たちはどのくらいの支払いならば無理なく家が持てるのか、という視点から予算を導き出すのが、賢く幸せに住宅購入をするステップとなるでしょう。

借りても大丈夫な住宅ローン金額の目安が知りたい方は、【年収別】住宅ローン目安表!その予算で住めるエリアは?広さは?をご確認ください。

4-2.ローン破綻もありうる

銀行や住宅会社によっては、より価格の高い家を購入できる方法としてペアローンをはじめとした多様なローンの組み方を提案される場合があります。

しかし結局のところ、借りられる額が増えたとしても、自分が返せる支払額は決して増えません。勧められるがままにローンを組んで、オーバースペックな住宅を購入したばかりにローン破綻をするケースや、想定外の事態が起きて支払いが滞るケースもあります。

長く返済をしていく住宅ローンは、目先の購入資金ではなく、将来的なライフステージやさまざまなケースを考えて資金計画を練るのが欠かせないのです。

まとめ

家を持つ目的は、「住まう家族が幸せになること」が第一です。幸せとは、広い家、ラグジュアリーな家に住むという物理的な豊かさだけではなく、家をベースとして家族の絆を育み、様々な思い出を重ねていくこと。

無理のある支払いで趣味や旅行、子供の進学や老後の豊かさを諦めてしまうのは、本末転倒ではないでしょうか。

賢く幸せな住宅を購入するため、目先のお得情報に惑わされず、しっかりとライフプランを立ててローンの計画を立てましょう。家の購入や資金計画に迷った際には、ぜひ専門家へのご相談をおすすめします。

コメント