毎月家賃を支払うのはもったいないから家を購入したい。でも、将来がまだ定まっていないのでタイミングが分からないと悩んでいませんか?

この記事で紹介するタイミングがわかると、誰でも家の購入時期を把握できるようになります。実際に多くの人が、この購入タイミングを知ってスッキリしています。

あなたにとってベストな家の購入タイミングはいつでしょうか?

今後「買おう買おうと思っているうちにずるずる時間だけが過ぎていく…」ことはありません。後悔のないタイミングを選べるようになります。

目次

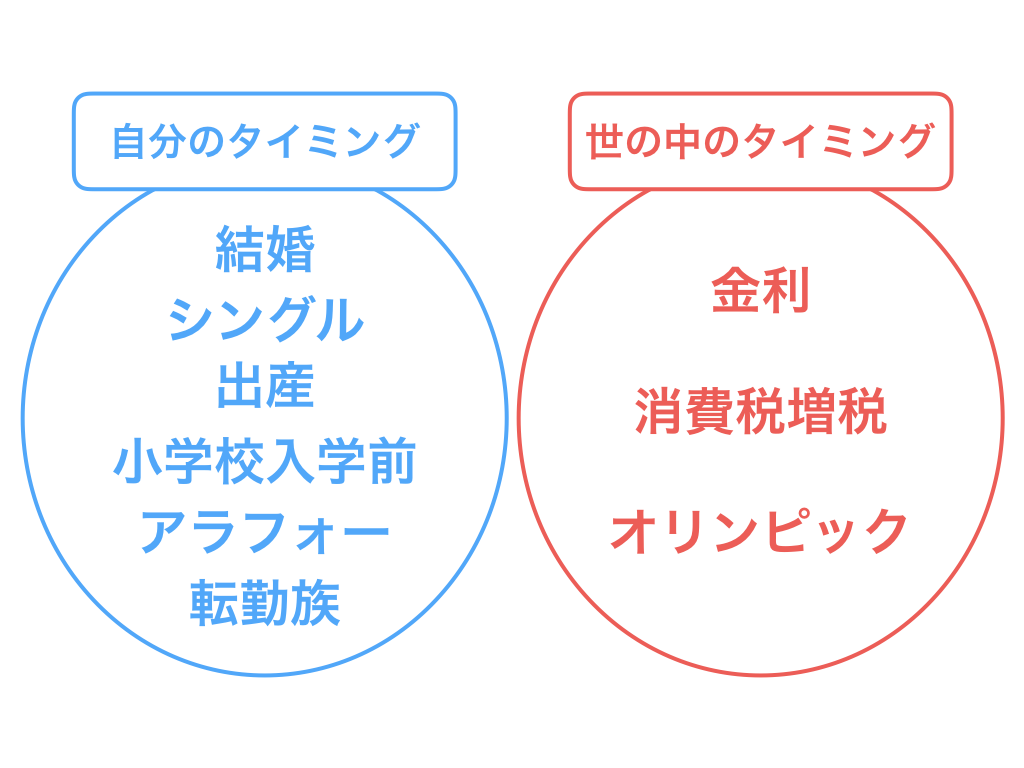

あなたのタイミングはどちら?

自分のタイミング

結婚、シングル・出産・子供の入園や入学前…など、まだ家族構成や将来設計が定まっていない時期。

家賃がもったいないからマイホームが欲しいけど、これから子供を授かりたい、またはもう一人ほしいな、という状況だと広さや間取りを決められません。

世の中のタイミング

オリンピック前後の相場、金利、消費税増税…など、社会的な状況や制度が変わるタイミング。家を買って損しない時期はいつか、ということですね。

低金利だけど価格上昇、価格下降だけど金利アップ…などなど、すべてを満たす幸せな時期はほぼありません。

まず、この記事では【自分のタイミング】をお話ししていきますね。

【世の中のタイミング】については「家の購入タイミングはこのとき!【相場・金利・消費税編】」をお読みください。

人生の転機に家を購入

結婚、出産、年齢…など、人生の転機は家を購入するタイミングでもありますよね。でも、ベストなタイミングはいつなのか?とずるずる時間だけが経ってしまうのも現実としてあります。

子供を授かってから買おうと思っていたら時が過ぎ…子供が小学校になる前に買おうと思ったら時が過ぎ…気づいたら家賃に何百万円も支払っていて「あのとき買っておけばよかった…」という後悔は、わりと多い話です。

では、なぜ購入タイミングを決められないのでしょうか?実は共通した悩みがあるからです。それは「家族構成やライフスタイルが確定していない」からです。

その悩みをふまえつつ、結婚・シングル・出産・年齢・転勤…それぞれのメリットとデメリットをみていきましょう。あなたのベストタイミングはいつなのか?チェックしてみてくださいね。

【1】結婚のタイミングで購入

■ メリット

いちばんのメリットは、早めに住宅ローン返済をスタートすることで将来早く完済できることですね。また、長期住宅ローンを組むこともできるので月々の返済を抑えられます。そのため、無理なく家計をやりくりできます。

共働きの場合なら、夫婦二人の収入を合算して住宅ローンを組むことも可能です。そうすることで住宅購入予算に余裕ができるため、物件の選択肢が広がります。

賃貸の場合、二人暮らしになり少し広い部屋を借りるとその分家賃もあがりますよね。たとえば4年間は10万円の賃貸物件に住んでいたとしたら、賃料だけでも合計480万円。更新料などを考えると約500万円です。

しかし、結婚のタイミングで家を購入すれば、この約500万円をただの消費(賃貸)ではなく、投資(持ち家)に使うことができます。このメリットは大きいです。

広さの目安

二人暮らし:45-55㎡

■ デメリット

いちばんの心配は、家族が増えるかもしれないので、どの程度の広さを選べばいいか分からないことです。その心配を抱えたまま住宅購入することはなかなかできませんよね。

では、結婚のタイミングで家は買わないほうがよいのでしょうか?…そんなことはありません。メリットでお話ししたように、むしろ最適なタイミングの1つです。

この場合、あらかじめ資産性のある物件を選び、購入することでデメリットは解消できます。とくに二人暮しの広さだと、利便性のある物件を買いやすいため、資産化という観点からすると有利です。

その後、家族が増えて広い家が必要になったら、物件を資産化することで、次の物件が買いやすくなります。

【2】シングルで購入

■ メリット

自分のお城を確保できることが最大の安心です。結婚しないと選択したとしても「住める場所があるという安心感」は賃貸では味わえません。

将来結婚したときには、その不動産を資産化するという選択肢を持つこともできます。また、自分ひとりで自由にお金の管理ができるため資産形成(不動産)しやすいことも大きなメリットです。

先ほどの結婚のメリットでもお話ししましたが、早めに住宅ローン返済をスタートすることで、完済する時期が早まるのこともメリット。

住宅ローンがなくなれば、将来安心して暮らせますよね。若いうちに長期住宅ローンも組めば、月々の返済額を抑えられるので、ライフスタイルを犠牲にすることなく「自分のお城」を手に入れられます。

広さの目安

一人暮らし:35-45㎡

■ デメリット

ひとりの収入で住宅ローンを組んでみたら、予想より借りられないケースがあります。その場合、コンパクトな物件しか選べないことも。また、結婚後に資産化したものの想定以下の金額にしかならないケースもあります。

こういったことにならないように、どんな物件が資産化しやすいのかを知っておくと良いでしょう。詳しくは、この記事の後半を読んでみてくださいね。

【3】出産のタイミングで購入

■ メリット

これからの子育てをイメージしながら家を選んだり、家をつくることができます。小さい子供がいると足音で下階住人とトラブルになりがちです。

そうならないように、あらかじめ一階を選んだり、足音を吸収してくれる床にリフォーム・リノベーションしたりと準備できます。

その他、子供が転んでケガをしないようにキッチンから様子を見渡せるような死角のないつくりにしたり、ベビーカーが入るような大きな玄関にリフォーム・リノベーションすると子育てが楽になります。

広さの目安

-

- 三人暮らし:55-65㎡

-

- 四人暮らし:65-75㎡

■ デメリット

出産・育児で共働きに制限ができたり、教育費も試算しておく必要があるので、思ったような住宅予算にならない場合が多いです。そのため希望エリアから少し離れることを検討することも、ときには必要になります。

また、将来的に家族が増える可能性もありますので「広さを決められない」ジレンマになることも。ジレンマを抱えたまま高い買い物をすることはできないので、ずるずる賃貸になる世帯も少なくありません。

たとえば子供が幼稚園に入るまで10万の賃貸に住んでいたとすると、合計約500万円を賃料に消費したことになります。この額は大きいですよね。

もう一人子供を授かりたいなという場合、65㎡ぐらいの物件を選べば、どちらにも対応できます。(同じ広さでも空間を効率的に使えるようにリノベーションをすれば10㎡くらいは問題ではなくなります)

またどうしても広い家が必要になったときのため、資産化できるようような物件を購入しておくことも大切です。

そうすれば、いざとなったときに選択肢を減らさずにすみます。資産性についての詳しい話は、この記事の後半を読んでみてくださいね。

【4】子供の小学校入学前に購入

■ メリット

入学後に家を購入した場合、学区内で物件を探すとなると選択肢が著しく少なくなるため、最終的に転校になる場合が多いです。

そうなると、友人との別れという子供にとって辛い経験をさせてしまうことになります。一方で、入学前に家を購入すると、そんな辛い思いをさせなくて済みます。

■ デメリット

希望学区にこだわると思い通りの物件に巡り合わないパターンが多いです。物件を決めきらずにいる、もしくは他の学区を選択肢に一切入れないとかたくなになると、結局、入学の時期を過ぎてしまうこともしばしば。

なお、物件をみつけて引っ越しするまでの期間は、余裕をもって1年くらいかかると想定しておくと安心です。小学校入学の1年前に引っ越しを済ませておくと考えると、入学2年前から物件探しをスタートさせなければなりません。

また、購入後も学校や地域トラブルで、引っ越しを検討せざるをえない状況になることも「100%ない」とは言えません。

そのときに、選択肢を減らさないよう、あらかじめ資産化しやすい家を購入しておくと経済的にも精神的にも安心です。資産性についての詳しい話は、この記事の後半を読んでみてください。

【5】40歳前後に購入

■ メリット

ライフスタイルや将来設計が定まっているので落ち着いて物件を選ぶことができます。また、若い頃に比べて収入があがっている場合、頭金を多く用意することもできます。

■ デメリット

住宅ローンは最長35年、返済年齢は75~80歳までなので、最長返済期間でローンを組める最後のタイミングが「アラフォー」です。返済期間が短くなると月々の返済額が大きくなるので家計への負担が増えます。

また、ライフスタイルや将来設計が定まってきているとはいえ、10年・20年経つと価値感がかわり「移住したい!」となる可能性もゼロではありません。子供がいる世帯なら、子供が巣立っていくことも想定しなければなりません。

そのとき対応できるように、資産化しやすい家をあらかじめ選んでおくことがコツです。資産性についての詳しい話は、この記事内の「家の購入ベストなタイミングはいつ?」を読んでみてください。

【6】転勤族の購入タイミング

賃貸は単なる消費です。資産になりません。よって住宅は購入した方がよいです。

なぜなら、もしあなたが今後15年ほど賃貸で暮らすなら、その総支払額で中古マンションを買えてしまうからです。だったら手元に残るものに投資したいですよね。

しかし転勤族の場合、どのタイミングで家を購入すべきか迷うのではないでしょうか。ですので、ずっと賃貸というパターンが多いです。

なかには異動が近いと思いながら、ずるずる10年も異動がないこともあります。結局この10年でいくら家賃に消費してしまったのでしょうか。想像以上に支払っていることがわかります。

とはいえ、いつ異動になるかわからないので購入タイミングが難しいですよね。ではどうしたら良いのでしょうか?

先述しているとおり、やはり「資産化しやすい物件を選んで購入する」ことが大切なポイントです。なぜなら、もし異動が決まったとしても色々な選択肢を持てるからです。

・単身赴任する

・売却して移住する

・賃貸(定期借家)に出して移住する

…など、資産化できる家を購入しておくと、いざというときに複数の選択肢を持つことができます。どうするかは、そのときの状況で考えられます。

資産性についての詳しい話は、次の「家の購入ベストなタイミングはいつ?」を読んでみてくださいね。

家の購入ベストなタイミングはいつ?

いろいろ話してきましたが、ベストなタイミングは一体いつなのでしょうか?ポイントは2つあります。

ポイントは住宅ローンの条件

もしあなたが経済的に家を購入しても大丈夫な状況なら、客観的なタイミングは1つしかありません。これです。

あなたが「健康なうち」です

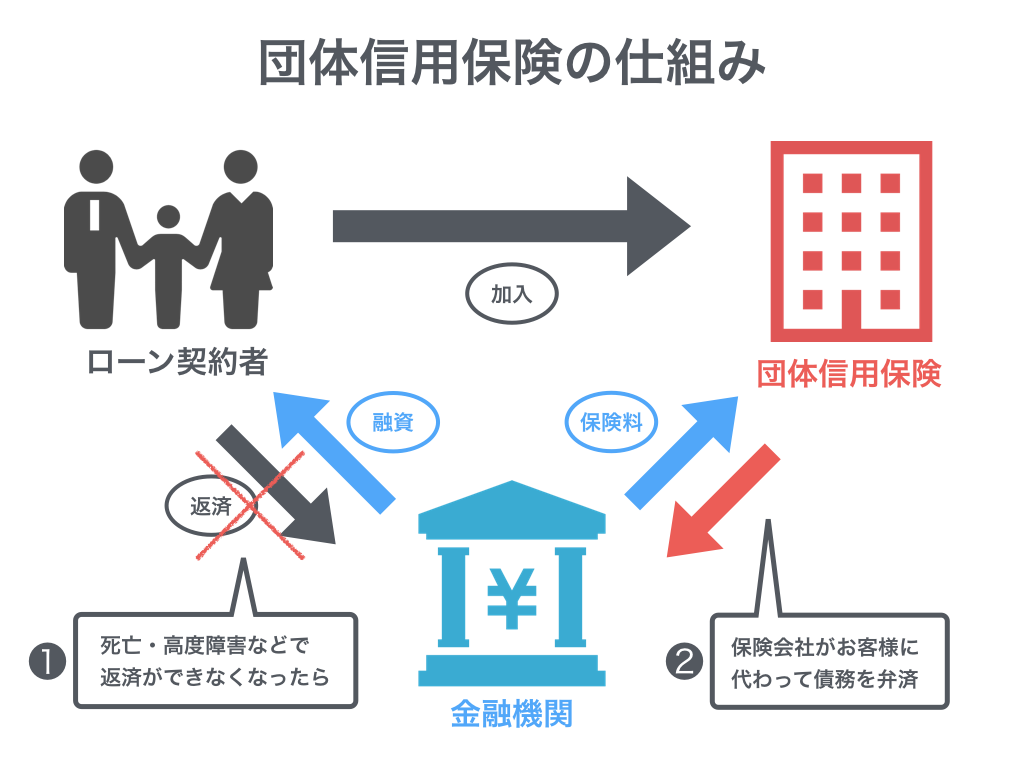

なぜなら住宅ローンを組む条件の1つに「団体信用保険の加入」があるからです。いわゆる生命保険です。

この保険料は住宅ローン金利に含まれているため、別途費用がかかるわけではありません。(団体信用保険の解説はリノベーション用語集をご覧ください)

将来いつまで「健康かどうか」というのは、それこそ誰にもわかりません。家を購入しようと思っても、健康状態がよくなければ、住宅ローンを借りることは難しくなります。たとえ年収的に問題がなくてもです。

良い物件がみつかったけれども「実は昨年こんな病気で通院していました…」となり、物件を買えなかったというケースもあります。

フラット35の場合、団体信用保険の加入は任意です。フラット35は銀行とは違って、国の独立行政法人なので「契約者が死亡することで融資した金額が返ってこないリスク」を考えていません。それよりは団信加入を顧客の選択によって選べるようにしているのです。しかし、利用できる建物は限られているため物件の選択肢は少なくなります。

「子供が生まれてから…」

「いやいや小学校入学前にしよう…」

「やっぱりもう少し待ってみよう…」

…等々、ずるずる時間だけが経過してしまうのは避けましょう。なぜなら、年齢を重ねるほど「健康リスク」が高まるからです。

いよいよ家を購入しようとなったとき「健康かどうか」なんて誰もわかりませんよね。よって、損得やライフプランなどもありますが、家を購入できるかどうかを考えると、次の一文がタイミングの結論。

あなたが「健康なうち」が最適なタイミングです

この結論を踏まえた上で、家族構成や転勤など「将来どうなるかわからない状況」に対応するためには、どうしたら良いのでしょうか?

もし可能なら「どんな状況になったとしても困らない家」を購入できたらいいですよね。それはもちろん、今まで話してきたとおり「資産化しやすい家」です。

経済リスクの小さい物件とは

細かいポイントはいくつかありますが、ここでは大前提となる2つの特徴についてお話しますね。

■ 新築物件より中古物件

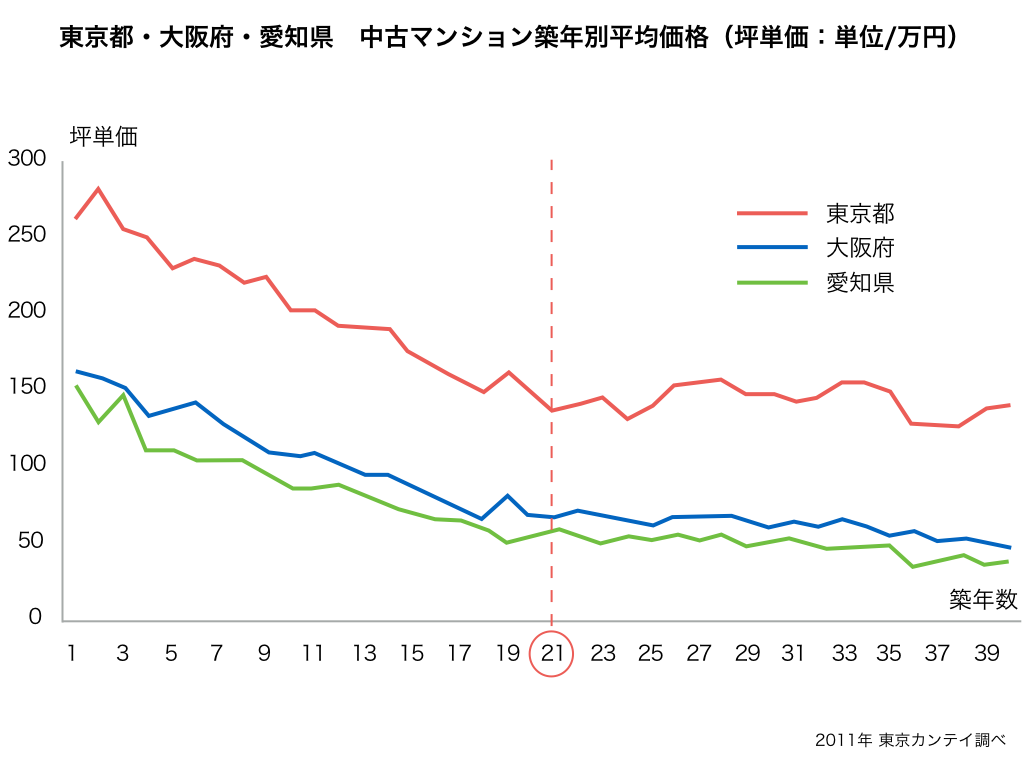

結論からいうと、「新しい物件」は「築20年以降の物件」より売却時にマイナスになりやすいです。上図グラフをご覧ください。東京カンテイが公開している築年別平均価格の推移(赤:東京都)です。

新築から築20年前後まで価格は下落しつづけます。それ以降は、ほぼ横ばいになっています。

たとえば、築5年の中古マンションを購入したとしましょう。20年後に売却しなければならない状況になったとき、物件は築25年になっています。すでに価格は底値をついていますので、売却した場合は損することの方が多いです。

一方で、築20年前後〜の物件を選ぶと、あとは相場のアップダウンだけなので、運がよければ得します。下がったとしても最小限のリスクで済みます。よって、資産性を考えるなら、築20年以降の中古物件をおすすめします。

でも築20年以降の物件って大丈夫なの?と不安になる人もいるでしょう。

ぜひ、中古マンションは何年住める?「寿命と建て替え」3つのポイントをチェックしてみてください。安心な中古マンションの選び方や寿命がわかります。

■ 一戸建よりマンション

そもそも資産性を考えると、都心または都心に出やすい沿線が有利です。さらに駅に近いほど良いです。

そういった観点でみると、一戸建よりもマンションの方が安全です。なぜなら「流動性」が高いからです。言い換えると、買いたい人や借りたい人が多いので資産化しやすいということ。

では、なぜ一戸建は流動性が低いのか?イメージしてみてください。上記エリアや駅前はほとんどマンションですよね。一戸建があったとしてもかなり高額。なかなか手を出せません。つまり買い手が少ないのです。

貸す場合も同様。一戸建は賃料が高くなる傾向にあるので借り手がつきにくい場合が多いのです。

また、駅から少し離れた戸建に住んでいた人が「老後」に駅前のマンションに引越しされるケースも増えています。

なぜなら、駅から離れた一戸建だと買い物が大変になり、さらに二階建ての場合は掃除も大変になってくるからです。この流れは今後より大きくなると予想されます。

これらの理由から、資産性(流動性)を考慮すると、一戸建よりマンションが安心です。

もっと詳しく資産化しやすい物件の特徴を知りたい人は「小さいリスクで家を買う方法」でチェックしてみてくださいね。

この記事のまとめ

■ 自分と世の中のタイミングのどちらを優先するか

■ 住宅ローンが借りられる条件の1つに健康がある

■ 資産化しやすい物件だと将来の変化に対応できる

いずれにせよ、住宅ローンを利用して家を購入するときの大前提は「健康かどうか」です。ずるずると時期を逃している間に「健康」でなくなってしまったら買える家も買えなくなります。もし今、身体的にも経済的にも健康なら、十分に検討する価値はあります。

コメント