よく頭金はいくらにすべきか議論がありますよね。

そんなに出したくないし、なんでそんなに出す必要もあるのか?根拠もよくわかりません。

こちらの記事を読むことによって、自分に合う頭金とは?を理解することができるようになります。

目次

1 国土交通省のデータによると

信頼性のあるデータを調査するために、まず国土交通省がまとめたデータを基にします。

H28年度住宅市場動向調査によると家を購入する人の平均頭金は約1000万円(自己資金割合42%)でした。

そんなに多いの?!と驚かれたのではないでしょうか?

私自身も意外に感じています。

なぜ、それほど多いのかを推測します。

・このデータの調査対象が20代から60代以降と年齢幅が広い。

・年齢が高い方は、ローンの返済年数が少ないため頭金を多く入れる。

・年齢が高い方は、貯蓄が多い、相続があって現金を持っている。

これらの年齢の高い方のデータが一緒に計算されているために、頭金の平均金額が多いものと思われます。

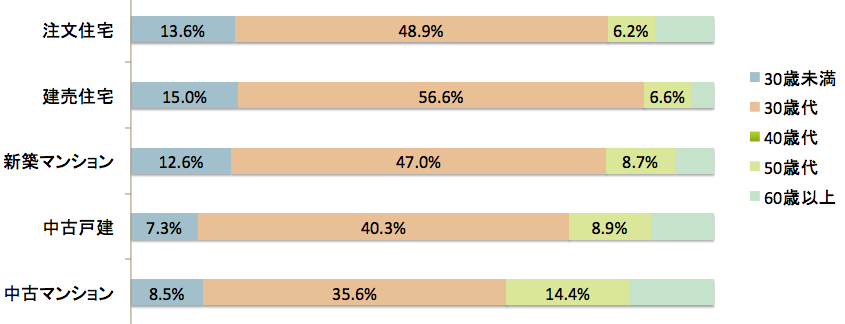

ちなみに、下記表は家を購入する年齢別の割合です。

中古マンションの場合を見てみると、中古マンション以外を購入する人より、30代以下の方がもっとも少ないようです。

おそらくは、中古マンションを検討している人は慎重派であり、家を購入することを躊躇している間に貯蓄が多く貯まって来たということも考えられます。

逆に、建売住宅を購入する人はもっとも若年層が多いことがわかります。

子育て環境をもっとも重視しようということかもしれません。

戸建とマンションで迷ったら「マンションと一戸建てどっちがお得?データで比較して決断できる!」も参考にしてください。

2 実際はいくら位が多いのか?

私たちがコンサルティングをしている上での実感のお話をします。

若い世代(30代以下)は貯蓄がそれほどない方が多く、頭金は諸費用分(物件金額の10%)程度を入れる方がほとんど。

それ以上は、物件金額の2-3割程度を頭金として投入される人が多いです。

なぜ、頭金は諸費用分は入れるのか?

諸費用までローンで賄おうとすると、ローン金利が高くなり、ローン審査が厳しくなる銀行がほとんどだからです。

ただし、諸費用分の頭金が貯まるまで、数年間家賃を払い続けるよりは、頭金も借りるというチャレンジした方が資産形成には得策です。

こちらの「家を購入するベストな年齢は?」もご参考にしてください。

頭金が用意できない場合の良い手段として「親から借りる」という方法もあります。

親から借りるということに抵抗を感じる方がいらっしゃるのも事実ですが、思い切って相談してみてはいかがでしょうか?

意外と親は相談されると嬉しいようです。

もし親に資金援助してもらえる方は、後で自分の家の買い方を反対されないようにしておきましょう。

特に、中古マンションを購入することを考えていらしゃる方は要注意です。

親の世代は、新築を購入することが常識と考えていらっしゃる方が多いのです。

また、地方に在住している親は戸建が常識と考えていらっしゃる方も多いです。

どのような物件を購入するか説明をせずに、自分たちだけで話を進めてしまうと、いざ購入する時に「中古マンションを購入するなら頭金を貸さない。」と言い出す親が結構いらっしゃいます。

不動産会社のセミナー等に一緒に参加して、方向性を統一しておくとベターです。

こちらの「セミナーで学ぶべきポイントとセミナーの選び方」も参考にしてください。

3 頭金が少ない場合のメリット・デメリット

頭金は入れなくて済むのであれば、なるべく入れない方が良いと勧めていますが、そのメリットとデメリットをあげます。

「メリット」

・何か大きなイベントがあった際に、貯蓄が多い方がよい。

今後、何らかの事情で職場を変える事が出てくる可能性があります。

そのような場合は、一時的に収入が途絶えてしまうこともあるでしょう。

貯蓄があれば、その間も安心できる材料になります。

また、長い人生のなかで独立を考えることもあるでしょう。

その場合は、軍資金があるに越したことはありません。

・使おうと思っていた頭金を資産運用に回す事ができる。

例えば、先ほどの国土交通省のデータにあった家を購入する人の平均1,000万円を頭金に使わずに、運用したとしましょう。

H30年1月現在の変動金利は平均約0.6%程度です。

筆者が考える運用先として、もっとも儲からないと思う投資信託にお金を回したとしても年利2%超は行くと思われます。

(1,000万円を頭金に使った場合)

金利0.6% 返済期間35年 総支払い利息 約110万円

(1,000万円を運用した場合)

運用利回り 2% 運用期間35年 運用で増えた金額 約950万

話を単純化するために、住宅ローン金利も運用利回りも変動しないで計算していますが、どちらも最低の金利と利回りで計算していますので、どちらも高くなることもあり、さらに低くなることもあり得ます。

・住宅ローン減税の恩恵を最大限うけやすくなる。

H30年1月現在、住宅ローン減税の控除額最大は年間40万円です。

「デメリット」

・住宅ローンの審査が厳しくなる。

人それぞれの収入や勤め先によって、審査基準は様々ですので、ローン審査が厳しくならない場合も勿論あります。

審査基準が厳しくなるというよりは、頭金を多く入れた方がローンが通りやすくなると考えた方が正解です。

メリットとデメリットを半分半分であげたいと思ったのですが、デメリットが現時点でこれ以上思い浮かぶ事ができませんでした。

ただし、人それぞれの性格によって違うという観点では、デメリットが増えますので、この議題は次にゆずります。

4 自分にとっての適性な頭金は?

今まで、私たちが実感している話を交えての結論です。

・頭金は少ない方が良い。

・ただし、物件金額の諸費用分(物件金額x10%程度)は自己資金で賄った方が良い。

諸費用については「諸費用がサックっと「30秒」でわかります!」も参考にしてください。

しかし、人によっては、頭金を多く入れた方が良い方もいらっしゃいます。

手元にお金を置いておくと、消費に際限なく使ってしまうという方です。

その場合は、出来るだけ頭金を多く投入しましょう。

まとめ

一概に、頭金はいくら入れるべきという金額はありません。

人の性格によって、適正金額は様々です。

お金の管理をキチンとできる人であれば、頭金を少なくした方が得策です。

その頭金の金額は諸費用分(物件金額の約10%)です。

しかし、お金の管理が苦手な人は、できるだけ頭金の金額を多くしましょう。

頭金の金額は、その人の性格によってはリスクになります。

リスクを少なくするためのガイドブックを用意しました。

ぜひ活用してください。

コメント