30代を迎えて、徐々に周りの知人・友人が住宅購入をし始めると、「我が家もそろそろ」と検討する方は多いのではないでしょうか。

とはいえ、友人相手に購入した家の条件や理想の住まいについては語り合えても、相手がどんな年収でどんな価格の住宅を購入したのかは聞きづらいものです。

我が家の年収でどれくらいの家を買えるのかは、住宅購入の重要ポイント。現在の自分や子供の年齢的に購入に適したタイミングであるかどうかも踏まえて、賢いマンション購入の仕方を勉強してみましょう。

目次

【1】年収別でわかる、マンション購入の安心予算とは?

1-1住宅購入の予算は年収の約5倍が基本

自分の年収から無理のない購入予算を算出するには、まず「返済比率」を考えてみましょう。返済比率とは、収入に対する返済額の割合のことを言います。

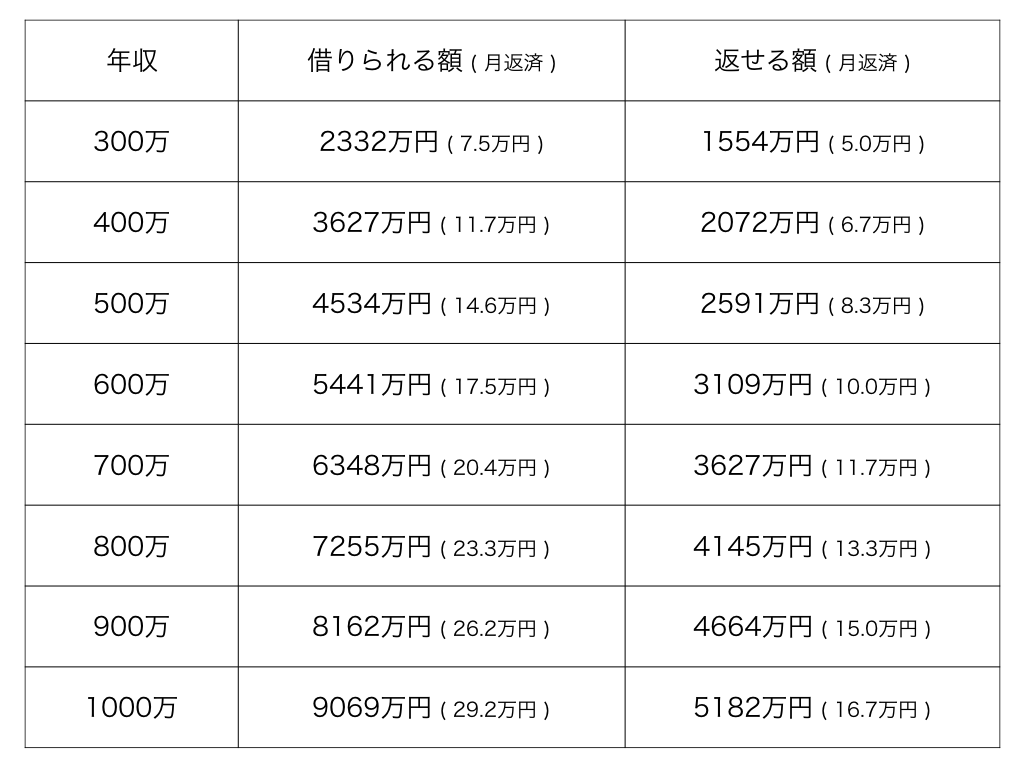

住宅ローンを組む際は銀行に「この人にどれくらい貸しても大丈夫なのか?」を審査されることになりますが、多くの金融機関ではこの返済比率が年間の住宅ローンとその他のローン返済額と合わせて、年収の30~35%以内に収まることが借入の条件となります。

例えば、年収500万で借入期間が35年、金利が1.81%の場合、返済率30~35%で借りられる額は4534万円の計算になります。これは、年収の約9倍にあたります。

ですが、この9倍というのが本当に借りて良い額かどうかは話が別。実際に適正な借入額は、年収の約5倍と言われています。なぜでしょうか?

1-2 その家を買うことで、本当に人生を豊かに幸せにできる?

年収500万を例にして、借入額4534万円で住宅ローンを組んだ場合の実際の毎月の返済額を考えると、単純計算で月14.6万円の負担です。

さらに、マンションは固定資産税や管理費、修繕積立金、火災保険料、駐車場代などの維持費もさらに上乗せされることになります。この額を本当に35年間返済し続けられるかどうか、が住宅購入予算を決定するポイントになるのです。

日々の生活費はもちろん、子供の教育費、趣味にもお金を使いたいでしょう。時には家族で海外旅行に…そんなゆとりある暮らしを思い描いているとしたら、住宅ローンや維持費のために生活が圧迫される事態は避けなければなりません。

ですから、マンション購入の予算は住宅ローンは借入限度額ではなく、年収の約5倍、すなわち返済比率20%以内で考えることをおすすめします。

年収500万であれば、借入額は2591万円、月の返済額は8.3万円の計算です。返済比率30~35%の場合と比べると、1943万円の余裕が生まれることになります。

それだけのお金があれば、他に何に使えるか、どんな風に人生を豊かにできるか。住宅購入の際は、そんな将来の夢も踏まえて予算を決定することが大切なのです。

【2】マンションは購入した方がいい?賃貸の方が得?

2-1 50年の総住居費はそれほど変わらない

マンションを住居として選ぶ時、迷うのが購入か賃貸どちらが得か、という問題です。

購入の場合は先にも延べたような様々な維持費に加え、頭金や購入諸費用など数百万円の初期費用がかかります。

一方、賃貸は家賃に加え更新料や敷金・礼金、仲介手数料、さらに子供の成長や独立に伴う住み替えなどを考慮すると、実は50年住んだ時の総住居費はどちらもさほど変わりません。

もちろん人によって必要費用は変化するので一概には言えませんが、賃貸で購入よりも得をしようとするなら、住まいの条件は譲歩しなければならないでしょう。

2-2 賃貸は老後の費用が多くかかるのがネック

賃貸の場合は、たとえ自分が80歳、90歳になっても変わらずに家賃を支払い続けなければなりません。

十分な蓄えをしておくか、あるいは払える家賃の住まいへと住み替えが必要になるでしょう。果たしてそれはどんな家なのか、今から予測するのは難しいことで、不安が残ります。

購入なら住宅ローンさえ払い終えれば家計的負担はぐっと減りますし、たとえ資産価値がなくなってしまったとしても、家がなくなることはありません。安心して住まうことができるのは購入の大きなメリットです。

【3】マンションより戸建てがいいって本当?

3-1 戸建ては管理費や修繕積立金がかからないからお得?

では、マンションと戸建てにかかるコストを比較した場合はどうでしょうか?

戸建てはマンションとは違い、毎月引き落とされる管理費や修繕費が無いのが特徴です。しかしながら、戸建ての場合も住宅が老朽化してきた時は当然ながら自分で依頼して修繕しなければならず、その費用がかかります。

戸建てとマンションの修繕費・管理費の金額を比較すると、実はランニングコストはほぼ同じと考えられます。(参照:マンションと一戸建てのランニングコスト比較)

もちろん戸建ての修繕をDIYで行ったり、あるいは修繕自体を行わなければ、修繕費を抑えることはできます。ただし、後者の場合、老朽化に伴う住宅寿命が早く訪れてしまうことは間違いないでしょう。

3-2 急増!老後に戸建てからマンションに住み替え

夢のマイホームと言えば「庭付き戸建て…」という固定イメージを持つ方も多いかもしれません。しかし、高齢化などの社会状況、「終活」で老後をどう過ごすかを考える人が増えてきた結果、老後は戸建てからマンションに住み替えるという選択をする人が増えています。

老後を迎えた時に戸建てよりもマンションの方が安心・快適である理由は、例えば以下のようなもの。

・ワンフロアなので段差が少なく、階段の上り下りもない。介護がしやすい

・監視カメラやオートロックなどが完備されていてセキュリティ性が高く、戸締まりの心配も少ない

・管理人が常駐しているので安心

・地震をはじめとした自然災害に対して強固な建物である

・気密性が高く年間を通して快適に過ごせる

・修繕計画が立てられているので、突発的な出費が無い

・子供の独立などに伴う世帯人数の変化に合わせたサイズの住まいを選べる

・利便性の高い場所を選べば毎日の買い物や病院などの施設への行き来もラク

戸建てではなかなかクリアできない条件も、マンションであれば十分選択の余地があります。

せっかく広い庭付きの戸建てを購入しても、シニア世代になってから「世話が大変になって放置してしまった」というのではもったいないことです。

老後をどう過ごしたいかということも踏まえて、戸建てとマンション、どちらの方が自分に合っているか、メリットがあるかを検討してみてください。

おすすめ記事:マンションと一戸建どっちがお得?データで比較し決断できる!

【4】詳しい年収でマンション購入の予算を調べたい方へ

予算決定における大切なポイントがわかったら、実際に自分の年収で借入可能額がどれくらいなのか、毎月の返済額はどれくらいになるのか、返済プランはどれがいいのかなど、具体的に知りたいですよね。

そんな時は、「住宅保証機構」の住宅ローンシミュレーションを試してみてください。必要な項目に数字を入れるだけで自動計算してくれます。

この記事のまとめ

いかがだったでしょうか?マンションを購入するメリットや、そのために必要な予算の考え方がわかったのではないでしょうか。

覚えておきたい一番大事なポイントは、自分のライフスタイルや将来まで見据えた安心できる住宅を、生活に無理のない範囲で購入するということです。

住宅購入は大きな買い物であるだけに、どうしても自分の理想の間取りや設備を追い求めてしまう方も少なくありません。

ですが、家は豊かに暮らすための目的ではなく手段です。これから先の人生をどんな風に楽しんでいきたいのか、それをよく考えて購入を決めるようにしてください。

コメント