マンションに住むことを決めた時、購入か賃貸かで迷う方は多いと思います。

どちらもメリットとデメリットがありますが、予算に無理のない支払い計画を立てられるのであれば、断然マンション購入がおすすめです。その5つの理由をご紹介します。

目次

1.今までの家賃総額で既に家を買えていたかもしれない

今まで賃貸でマンションに住んでいた人は、今までどれだけ家賃に支払ってきたか計算してみてください。その年数が長いほど、もしかしたらマンションを購入していた方がお得だったかもしれません。

1-1 支払ってきた家賃総額を計算してみよう

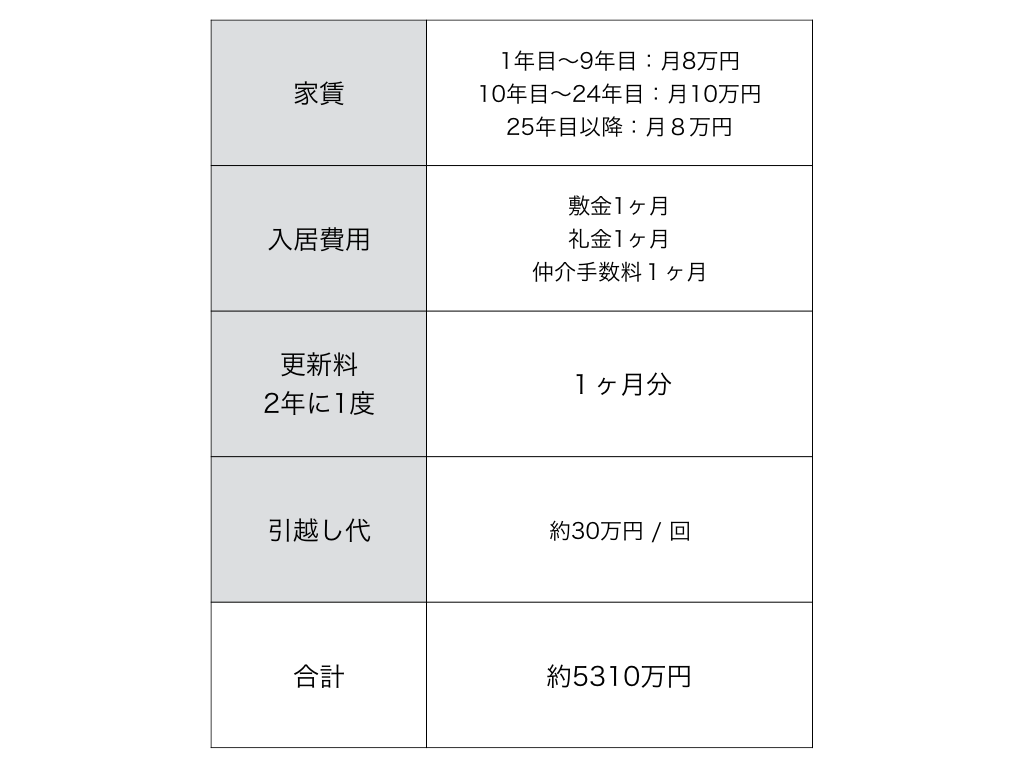

例えば、家賃10万円のマンションを借りていたとします。1年間で家賃総額は120万円になり、仮に10年にわたって賃貸生活をしているのであれば、総額は1,200万円になります。これに更新料などを含めると約1,250万円を支払っているということになりますね。

この金額なら、賃貸ではなくマンションを購入することも可能です。現時点で1件所有してもおかしくなかったと考えると、また賃貸を選ぶのは少し考えものかもしれません。

もし今後10年、20年先も賃貸で住むとなると、さらにもう1件買えてしまうのです。それならば、購入に踏み切ってしまった方がお得ですし、満足度も高くなると思いませんか?

*おすすめ記事:【結論】マイホームの買い時

1-2 マンションを購入する目的を考えてみよう

マンションを購入する目的は、大きくは投資のためかマイホームとして所有するためかに分かれます。

もし、あなたが投資よりも「一生心から安心して暮らせるマイホームが欲しい」と考えているのであれば、経済的な損得を抜きにしても、やはり安心性のある建物を、予算に無理のない範囲で購入するのが一番です。

とはいえ、賃貸か購入どちらがお得かは客観的にも確かめておきたいですよね。

2.購入と賃貸では必要な費用の面で大きな差は無い

2-1 賃貸と購入の住居費に大きな差はない

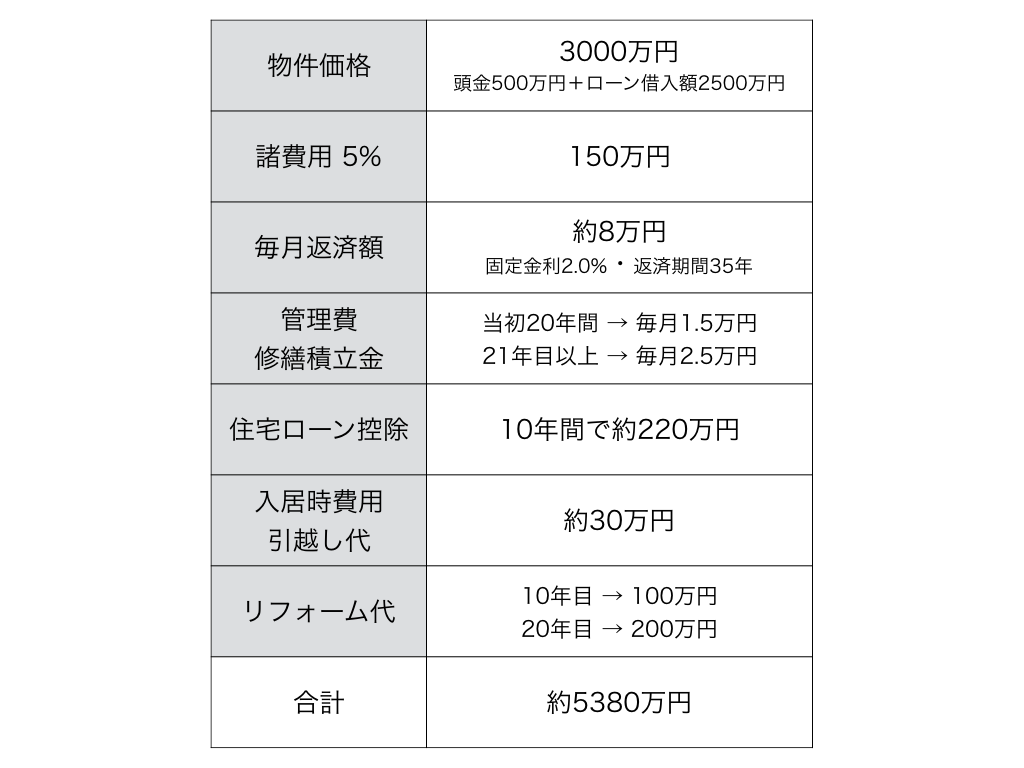

実際のところ、購入と賃貸で50年間の住居費に大きな差はありません。購入を選べば初期費用として頭金や諸経費、住んでいくうちにリフォームや修繕費などがかかり、賃貸を選べばライフステージによって途中で住み替えを挟む可能性が高く、敷金、礼金、仲介手数料や更新料、引っ越し費用などが必要になります。

case1:ずっと賃貸

case2:今すぐ購入

*おすすめ記事:家を買うvs借りる!97歳まで貯蓄が残るのはどっち?

2-2 85歳になっても家賃を支払い続けられる?

問題は、マンションに住み続けて50年経過した後のこと。何歳まで生きられるかは誰にもわかりませんが、現在は医療技術も進み、ますます人間の寿命は長くなってきています。

それを踏まえると、賃貸の場合定年退職後に毎月一定額を家賃で払い続ける期間は思ったよりも長く、大きな負担になることが想定されます。つまり、自分が85歳になった時に、今と変わらず家賃を払い続けることをイメージできるかどうかが重要になるのです。

その点、家を購入しておけば、ローンを払い終えてから家にかかる金銭的な負担は軽くなります。

2-3 買うなら低金利の今が買い時

2016年に日本銀行がマイナス金利政策をスタートさせてから、住宅ローン金利は下がり続けています。メガバンクや信託銀行も金利1%を切り、全期間固定金利のフラット35も2%を切るなど、過去最低金利を更新しています。

金利が下がることによって、同じ物件でも支払額は大きく異なります。低い金利で借りることができれば、当然返済額も軽くて済みますよね。金利1%の差で、数百万以上の返済総額の差が生じる場合もあります。

将来的に金利が上がる可能性はもちろんありますが、稀に見る歴史的低金利はやはり魅力的です。

*おすすめ記事:3-3 物件価格と金利をセットで考えるべき

2-4 購入なら、すまい給付金や住宅ローン控除を活用できることもある

家を購入する際に、活用できる制度を知っておくことも重要です。年収が500~400万円かそれ以下で住宅ローンを組めば、2014年の4月から導入された「すまい給付金」を利用して、消費税8%の場合は最高30万円、10%になってからであれば最高50万円の現金を受け取ることができます。

また、住宅ローン控除についても見逃せません。住宅ローンを借りて家を購入すると、年末ローン残高の1%相当額が所得税から控除される制度です。

住宅ローン控除を受けるには、年収や借入期間などの条件がありますが、それを満たせば10年間連続で控除されます。対象となるローン残高の上限は4000万円で、最大400万円が控除される可能性があるのです。

*おすすめ記事:5-2 住宅ローン減税

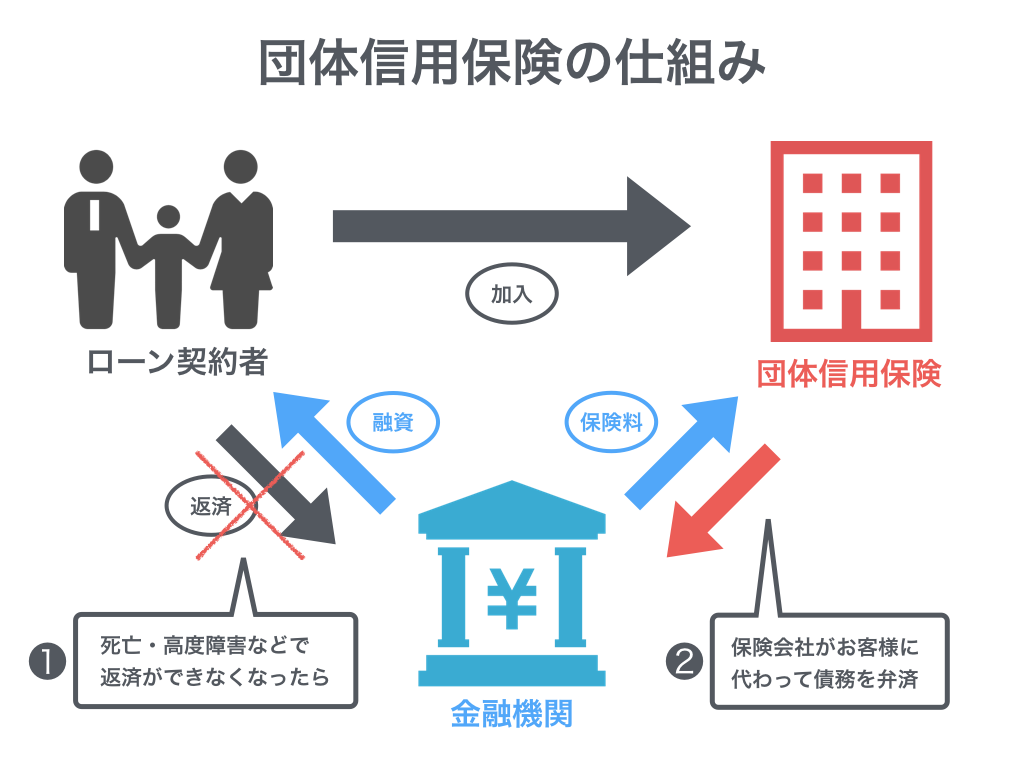

3.購入は世帯主に何かあった場合、保険で返済ゼロになる

未来のことは誰にもわからないのが人生の面白いところであり、怖いところでもあります。もし、家を購入してから世帯主にもしものことがあった場合はどうなるのでしょうか。

賃貸の場合は、世帯主が死亡もしくは高度障害となった場合も変わらずに家賃を払い続ける必要があります。しかし家を購入した場合は、住宅ローンを組む際に「団体信用生命保険」に加入するケースがほとんどです。この保険に加入していれば、世帯主に万が一のことがあっても保険が下りて、遺族が返済する必要なくローンを完済できます。

4.もし引っ越しをすることになっても損をしない方法がある

家の購入を迷う理由の一つに、仕事で転勤の可能性があり、引っ越しするかもしれないからという人も多いのではないでしょうか。もしくは将来的に国内外で移住を考えていたり、独身の人であれば今後結婚して住居を変えるかもしれないなどの理由で賃貸に留まっている人もいるはずです。

引っ越しの可能性がある場合は、購入の際に「資産化しやすい物件を選ぶこと」で、損をせずに済むばかりか、得をする可能性もあります。資産価値のある物件なら、転勤が決まっても家はそのままに単身赴任する、もしくは売却する、賃貸として他者に貸すなどのさまざまな選択肢を選べるからです。

資産価値の高い物件を選ぶ際に重要なのは、第一にエリアや駅の近くであることなど、他者がその物件に価値を見いだせるかどうかです。また、新築マンションは購入時がピークの価格で、その後は価格が下がっていくことも考慮しましょう。転勤や移住、結婚などでマンション購入をためらっている場合でも、物件の選び方次第では購入の方が得をすることができるのです。

5.ポイントさえ押さえれば安心して購入できる

住み替えのしやすい賃貸と違って、購入は一度決めたらなかなかやり直しがきかないというリスクもあります。ですが、マンション購入のための2つの前提さえ知っておけば、大きな失敗をする心配もありません。

5-1 無理のない予算計画を立てる

家を購入する際に気をつけたいのが、ローン返済に充てる金額です。立地や広さなど、それぞれ希望はあると思いますが、それらを優先して予算を引き上げると、何年か経ってから家計に大きなしわ寄せが予想されます。

例えば、子どもの教育費が捻出できずに、大学進学に奨学金を利用しなければならなかったり、知らず知らずのうちに老後の資金を使い込んでしまうなどの事態を招くことになりかねません。

これらを回避するためにも、家計のライフプランに合った無理のない借入額を設定するようにしましょう。

*おすすめ記事:【年収別】住宅ローン目安表!その予算で住めるエリアは?広さは?

5-2 マンションの選び方

もう一つは物件の選び方です。資産価値も踏まえてよりリスクの低いマンションを選ぶなら、特に気をつけたいのが、築年数です。

前述したように、マンションの価格は新築時から次第に下落していき、20年前後でその下落はゆるやかになります。そのため、築20年以降のマンションであれば残債も抑えられると考えられます。

また、マンションの寿命を決定付けるのは管理状態です。そこで大規模修繕工事の履歴に注目してみましょう。だいたい10年〜15年に一度大規模修繕工事が行われることを考えると、1回以上の履歴があるかどうかが長寿命マンションになるかどうかの判断材料になります。

*おすすめ記事:5.安心な中古マンションの選び方

この記事のまとめ

- 長くマイホームとして住まうなら、購入の方がおすすめ

- 住まい給付金や住宅ローン控除などの制度を使えば賢くマンションを購入できる

- 世帯主にもしものことがあっても、購入しておけば保険で返済がゼロに

- 引っ越すかもしれない人も、資産価値のあるマンションなら安心

- 購入する際は、無理のない範囲でローンを組み、基準を持って物件を選ぶこと

以上のことを踏まえて、購入か賃貸かで迷っている人は、ぜひ購入を検討してみてください。

コメント